「平成30年分 給与所得者の配偶者控除等申告書」 の書き方についてご案内します。

「配偶者控除等申告書」は、年末調整で必要になる書類の一つです。

昨年までは「保険料控除申告書 兼 配偶者特別控除申告書」というタイトルで、保険関係と配偶者関係がセットで1枚の申告書でした。

今年から配偶者控除等に関する取扱いが変更された関係で、『保険料控除申告書』と『配偶者控除等申告書』それぞれ別々の用紙になっております。

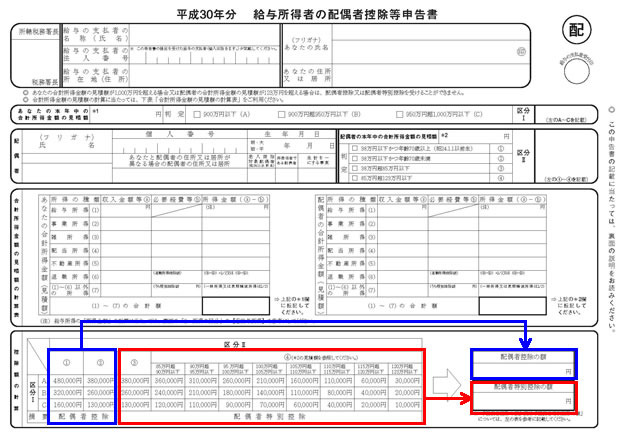

区分Ⅰ(A~C)と区分Ⅱ(①~④)を判定してから求めさせるために、書類は記入欄が増えてより煩雑になりました。

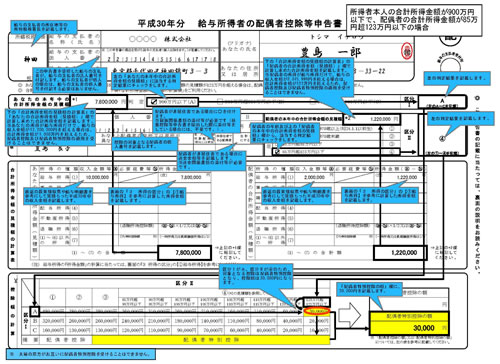

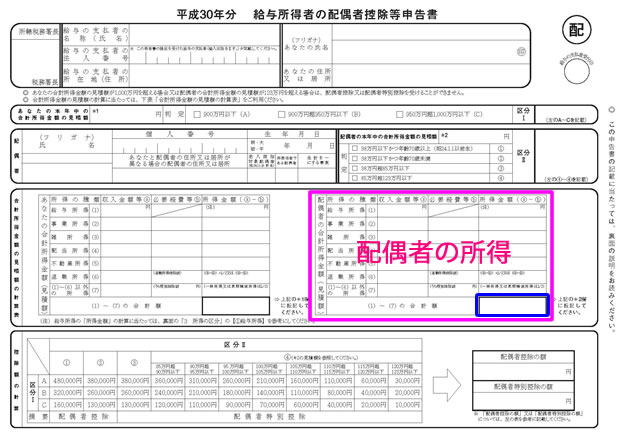

国税庁が配布している記載例は、この様なものです。

[関連記事]令和元年分 配偶者控除等申告書 の書き方

[関連記事]令和元年分 給与所得者の保険料控除申告書 の書き方

[関連記事]令和2年分 給与所得者の扶養控除等申告書 の書き方

[関連記事]平成31年分 給与所得者の扶養控除等申告書 の書き方

[関連記事]扶養控除等申告書とは? 提出する意味を分かりやすく解説!

[関連記事]生命保険料控除証明書の見方(読み方)を画像付きで詳しく解説

[関連記事]地震保険料控除証明書の見方(読み方)と記載時のポイント

目次

記入作業に入る前に

当記事は、順を追って記入できるように、順番に並べて記載してあります。

「基本情報の記入」より、順にご覧下さい。

税法上は提出の必要が無い方でも、勤務先により提出を求められる場合があると思います。その場合は勤務先の指示に従って、当記事を参考に必要な部分まで記入して下さい。

提出義務について

「給与所得者の配偶者控除等申告書」は、年末調整において『配偶者控除』又は『配偶者特別控除』を受けようとする場合に、提出することで控除を受けることができるものとされています。

配偶者がいない方や、一定の所得金額を超えているために控除の適用を受けられない場合には、提出の必要はありません。

控除対象者について

次の4つの要件に該当する方が、「配偶者控除」または「配偶者特別控除」の適用を受けることができます。

- 平成30年12月31日時点で、配偶者である

- 平成30年12月31日時点で、配偶者と生計を一にしている

- あなたの合計所得金額が、1,000万円以下(給与所得だけの場合は、12,200,000円以下)

- 配偶者の合計所得金額が、123万円以下(給与所得だけの場合は、2,015,999円以下)

ただし、夫婦の双方がお互いに『配偶者特別控除』の適用を受けることはできません。

詳細は、国税庁のタックスアンサー「No.1191 配偶者控除」「No.1195 配偶者特別控除」をご覧下さい。

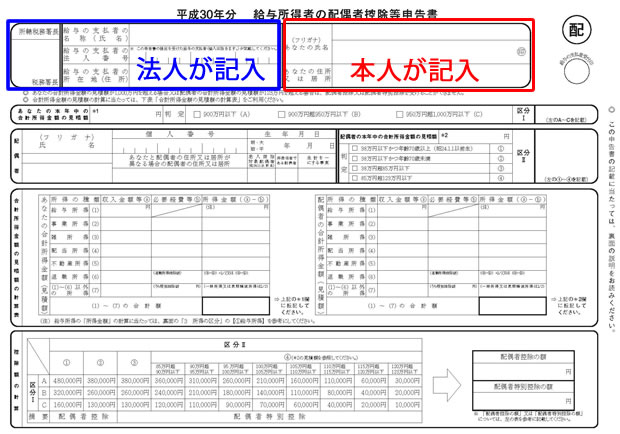

基本情報の記入

青枠は法人(個人事業主)が記入する部分です。

こちらの内容は事業者の方は分かると思いますので、割愛させて頂きます。

給与所得者は、赤枠部分を記入します。

- ①あなたの氏名

- 自分の名前とフリガナを記入し、名前の横に押印します

- ②あなたの住所又は居所

- 自分の住所を記入します

配偶者欄の記入

- ①氏名(フリガナ)

- 下段に配偶者の氏名を記入し、上段にフリガナを記入します。

- ②個人番号

- 個人番号を記入します。

- 記入については、勤務先の指示に従って下さい。

- ③配偶者の住所又は居所

- あなたと配偶者の住所又は居所が異なる場合に記入します。

- ④生年月日

- 配偶者の生年月日を和暦で記入します

- ⑤老人控除対象配偶者

- 昭和24年1月1日以前に生まれた配偶者の場合には、○印を付けます。

- ⑥非居住者である配偶者

- 配偶者が国内に住居を有せず、かつ現在まで引き続いて1年以上国内に居所を有しない場合に、○印を付けます。

- なお、非居住者に該当する場合には、「親族関係書類」および「送金関係書類」が必要になります。

- 詳細は、こちらの申告用紙2ページ目、1(3)をご覧下さい。

- ⑦生計を一にする事実

- 「非居住者である配偶者」に該当する場合に、平成30年中に送金した合計額を記入します。

- 詳細は、こちらの申告用紙2ページ目、1(3)をご覧下さい。

合計所得金額の見積額の計算表の記入

「配偶者控除の額」または「配偶者特別控除の額」を算出するために、あなたと配偶者の所得金額の算定を行います。

この判定で使う数字は、『所得金額』です。

『収入』と『所得』の違いについてあやふやな方は、以下の記事(「収入」と「所得」の違いについてザックリ解説)に目を通してから次に進んで下さい。

「収入」と「所得」の違いについてザックリ解説

まず、給与に関する『収入』と『所得』の違いを簡単に解説します。

- 給与所得者の「収入」とは?

- 給与の総支給額のこと(非課税分の交通費は含めません)

- 給与所得者の「所得」とは?

- 収入から「給与所得控除額」を引いた金額のこと

- つまり、

-

収入 - 給与所得控除額 = 所得

- ということ。

この考え方が基本ですが、申告書裏面に記載の表に従って、直接『所得金額』を求める方法で記入していきます。

それでは、記入の解説に入ります。

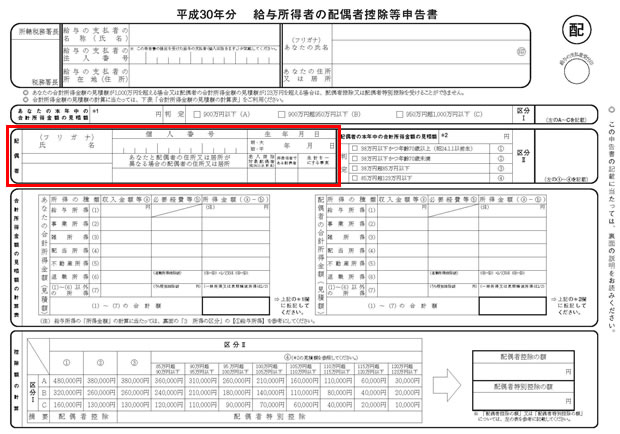

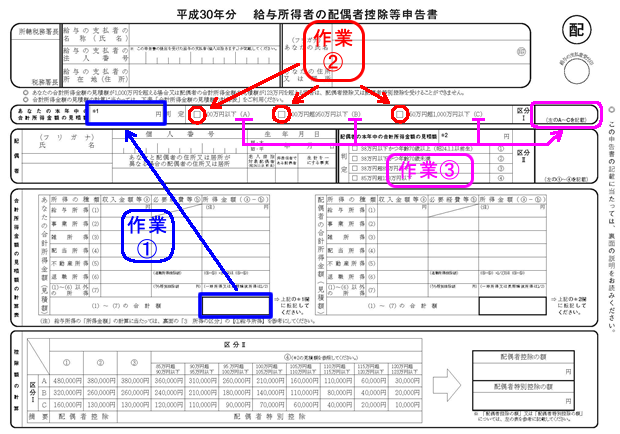

あなたの合計所得金額(見積額)

まず、あなた自身についての「所得金額」を算出する作業を行います。

記入する欄は、赤枠部分です。

- ①給与所得の行の「収入金額等(a)」の欄

- 源泉徴収票や給与明細書等を参考にして見積もった、平成30年中の収入金額を記載します。(非課税分の交通費は含めません)

- あなたの給与の収入金額が、12,200,000円を超える場合は、合計所得金額が1,000万円を超えるため、配偶者控除及び配偶者特別控除の適用を受けることはできませんので、ここで作業終了です。

- ②給与所得の行の「所得金額(a)-(b)」欄

- 「平成30年分の年末調整等のための給与所得控除後の給与等の金額の表」を参照して求めるか、下の表より計算して求めた数字を、『所得金額(c)欄に記入する金額』に記載します。

| 収入金額(a) | 所得金額(c)欄に記入する金額 |

|---|---|

| 650,999円以下 | 0円 |

| 651,000円以上 1,618,999円以下 | 収入金額(A)-650,000円 |

| 1,619,000円以上 1,619,999円以下 | 969,000円 |

| 1,620,000円以上 1,621,999円以下 | 970,000円 |

| 1,622,000円以上 1,623,999円以下 | 972,000円 |

| 1,624,000円以上 1,627,999円以下 | 974,000円 |

| 1,628,000円以上 1,799,999円以下 | 収入金額(a)÷4=(B) (B)の千円未満切捨てた額×2.4 |

| 1,800,000円以上 3,599,999円以下 | 収入金額(a)÷4=(B) (B)の千円未満切捨てた額×2.8-180,000 |

| 3,600,000円以上 6,599,999円以下 | 収入金額(a)÷4=(B) (B)の千円未満切捨てた額×3.2-540,000 |

| 6,600,000円以上 9,999,999円以下 | 収入金額(a)×90%-1,200,000円 |

| 10,000,000円以上 | 収入金額(a)-2,200,000円 |

- ③給与所得以外の所得の記入

- 事業所得・雑所得(国民年金,厚生年金など)・配当所得・不動産所得・退職所得、譲渡所得、山林所得、一時所得など、給与所得以外の所得がある方は記入します。

詳細は、こちらの申告用紙2ページ目、3.所得の区分をご覧下さい。 - ④「(1)~(7)の合計額」欄

- 青色で示した枠に、(1)から(7)までの金額を合計して記入します。

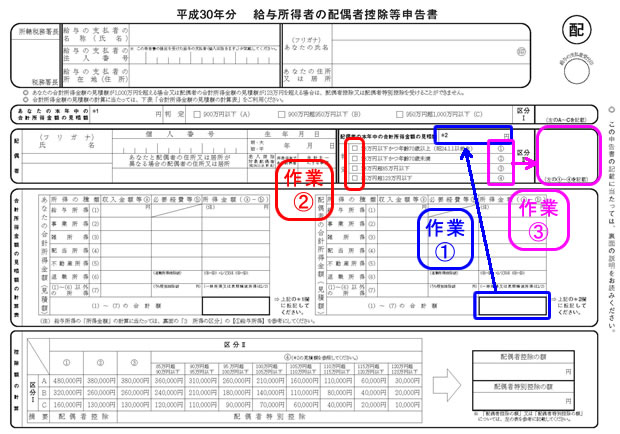

配偶者の合計所得金額(見積額)

あなたの場合と同様に、配偶者の所得について記入する欄です。

- ①給与所得の行の「収入金額等(a)」の欄

- 源泉徴収票や給与明細書等を参考にして見積もった、平成30年中の収入金額を記載します。(非課税分の交通費は含めません)

給与の収入が無い場合は、記載不要(「0」も記載不要)です。 - 配偶者の給与の収入金額が、2,015,999円を超える場合は、合計所得金額が123万円を超えるため、配偶者控除及び配偶者特別控除の適用を受けることはできませんので、ここで作業終了です。

- ②給与所得の行の「所得金額(a)-(b)」欄

- 「平成30年分の年末調整等のための給与所得控除後の給与等の金額の表」を参照して求めるか、次の表より計算して求めた数字を、『所得金額(c)欄に記入する金額』に記載します。

- 給与の収入が無い場合は、記載不要(「0」も記載不要)です。

| 収入金額(a) | 所得金額(c)欄に記入する金額 |

|---|---|

| 650,999円以下 | 0円 |

| 651,000円以上 1,618,999円以下 | 収入金額(A)-650,000円 |

| 1,619,000円以上 1,619,999円以下 | 969,000円 |

| 1,620,000円以上 1,621,999円以下 | 970,000円 |

| 1,622,000円以上 1,623,999円以下 | 972,000円 |

| 1,624,000円以上 1,627,999円以下 | 974,000円 |

| 1,628,000円以上 1,799,999円以下 | 収入金額(a)÷4=(B) (B)の千円未満切捨てた額×2.4 |

| 1,800,000円以上 3,599,999円以下 | 収入金額(a)÷4=(B) (B)の千円未満切捨てた額×2.8-180,000 |

- ③給与所得以外の所得の記入

- 事業所得・雑所得(国民年金,厚生年金など)・配当所得・不動産所得・退職所得、譲渡所得、山林所得、一時所得など、給与所得以外の所得がある方は記入します。

詳細はこちらの申告用紙2ページ目、3.所得の区分をご覧下さい。

- ④「(1)~(7)の合計額」欄

- 青色で示した枠に、(1)から(7)までの金額を合計して記入します。

- 配偶者に収入がない場合は、「0」を記載します。

判定

「あなたの本年中の合計所得金額の見積額」欄の記入

「あなたの本年中の合計所得金額」から、「A」「B」「C」のどの区分に該当するかの判定を行います。

チェックポイントは、申告書の次の部分です。

- 作業① : 数字の転記

- 「(1)~(7)の合計額」欄の金額を「あなたの本年中の合計所得金額の見積額」欄に転記します。

- 転記する金額が、1,000万円を超える場合には、配偶者控除及び配偶者特別控除の適用を受けることはできませんので、ここで作業終了です。

- 作業② : 該当欄にチェックマークを付ける

- 転記した金額を基に「判定」欄の「900万円以下(A)」、「900万円超950万円以下(B)」又は「950万円超1,000万円以下(C)」の該当する□にチェックマークを付けます。

- 作業③ : 判定結果の記載

- A、B又はCの判定結果を「区分Ⅰ」欄に記載します。

「配偶者の本年中の合計所得金額の見積額」欄の記入

「配偶者の本年中の合計所得金額」から、①②③④のどの区分に該当するかの判定を行います。

チェックポイントは、申告書の次の部分です。

- 作業① : 数字の転記

- 「(1)~(7)の合計額」欄の金額を「配偶者の本年中の合計所得金額の見積額」欄に転記します。

配偶者に収入がない場合は、「0」を記載します。 - 転記する金額が、123万円を超える場合には、配偶者控除及び配偶者特別控除の適用を受けることはできませんので、ここで作業終了です。

- 作業② : 該当欄にチェックマークを付ける

- 転記した金額及び「老人控除対象配偶者(昭24.1.1以前生)」欄を基に「判定」欄の「38万円以下かつ年齢70歳以上(昭24.1.1以前生)」、「38万円以下かつ年齢70歳未満」、「38万円超85万円以下」又は「85万超123万円以下」の該当する□にチェックマークを付けます。

- 作業③ : 判定結果の記載

- ①、②、③又は④の判定結果を「区分Ⅱ」欄に記載します。

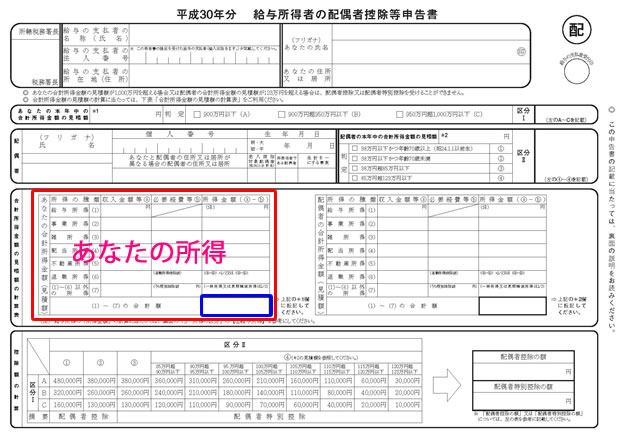

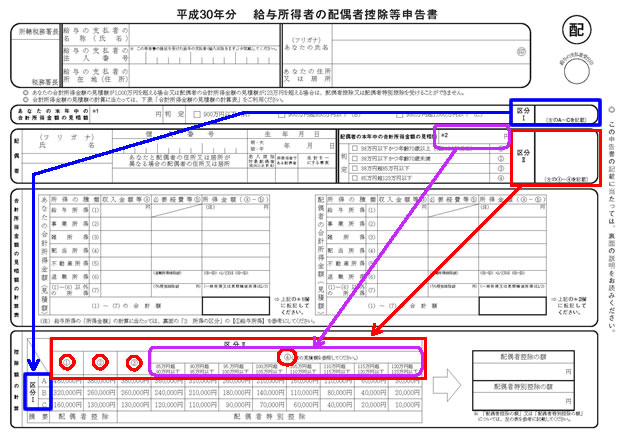

控除額の計算

上記で判定した区分Ⅰの「A~C」および、区分Ⅱの「①~④」を元に、『配偶者控除』または『配偶者特別控除』の金額を求める作業に入ります。

次の画像をご覧下さい。

青線の区分Ⅰ(A~C)の行、および 赤線の区分Ⅱ(①~④)の列の交点の数字が『控除額』になります。

※④の8区分に分かれた金額は、紫色で示した部分「配偶者の本年中の合計所得金額の見積額」を参照して判断します。

交点の数字の『控除額』が求まったら、次の画像をご覧下さい。

区分Ⅱが①および②の場合は、『配偶者控除』の欄に求めた控除額を記入します。

区分Ⅱが③および④の場合は、『配偶者特別控除』の欄に求めた控除額を記入します。

以上で申告書の記入は終了です。

お疲れ様でした。

配偶者控除等申告書の入手先とダウンロード

「配偶者控除等申告書」は税務署の窓口で無料で配布していますが、国税庁のサイトからダウンロードによる入手も可能です。

申告用紙

ダウンロード版には印刷用のほか、パソコンで必要事項を入力してから印刷できるタイプには、PDF版とExcel版があります。

- 平成30年分給与所得者の配偶者控除等申告書(PDF/674KB)

- 平成30年分給与所得者の配偶者控除等申告書 入力用(PDF/403KB)

- 平成30年分給与所得者の配偶者控除等申告書 入力用(Excel版)

国税庁公表の記載例

国税庁で公表している記載例は、次の6パターンに分かれて掲載されています。

- 《記載例1》所得者本人の合計所得金額が900万円以下で、配偶者の合計所得金額が38万円以下(収入がない場合)かつ年齢70歳未満の場合

- 《記載例2》所得者本人の合計所得金額が900万円以下で、配偶者の合計所得金額が38万円以下かつ年齢70歳未満の場合

- 《記載例3》所得者本人の合計所得金額が900万円以下で、配偶者の合計所得金額が38万円超85万円以下の場合

- 《記載例4》所得者本人の合計所得金額が900万円以下で、配偶者の合計所得金額が85万円超123万円以下の場合

- 《記載例5》所得者本人の合計所得金額が900万円超950万円以下で、配偶者の合計所得金額が85万円超123万円以下の場合

- 《記載例6》所得者本人の合計所得金額が950万円超1,000万円以下で、配偶者の合計所得金額が38万円以下かつ年齢70歳未満の場合