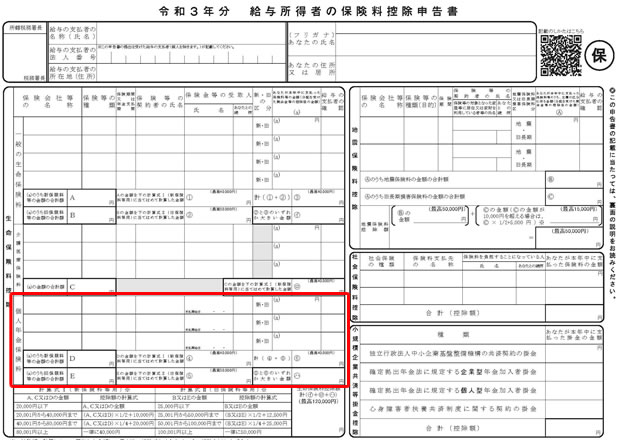

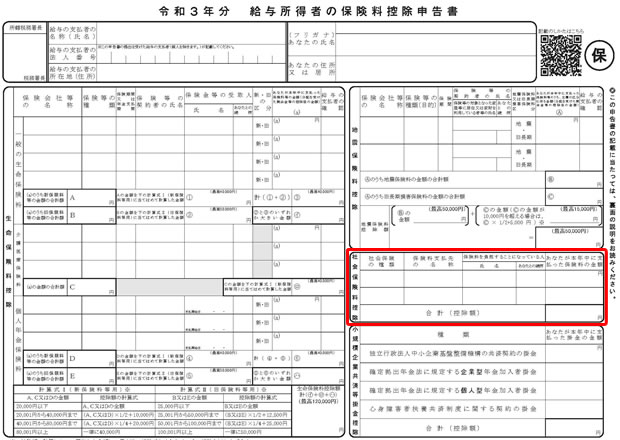

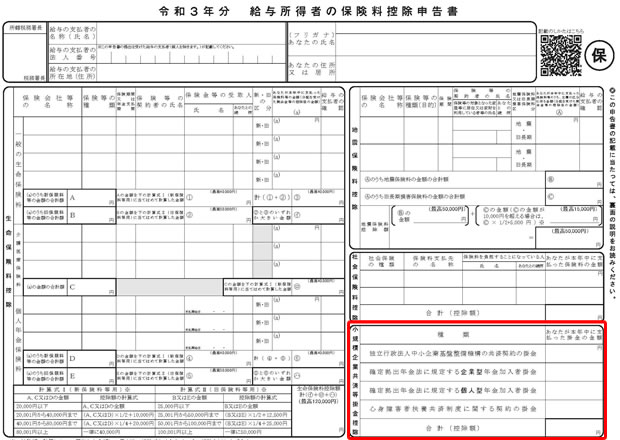

このページでは、令和3年分の「保険料控除申告書」の書き方について、解説します。

【この用紙について】

「保険料控除申告書」は、年末調整で必要になる書類の一つです。

年末調整の対象者が、この申告書を提出すると、所得控除を受けることができます。

保険料等の控除証明書が届いている方や、国民健康保険、介護保険、国民年金や国民年金基金などの支払がある方は、記入して提出します。

【変更点】

昨年からの主な変更点は、用紙右上に「記載のしかたはこちら」というQRコードが追加されました。

計算の仕方や記入の方法は、昨年と同様です。

【参考】

近年では、パソコンやスマホから入力して提出を求められる場合もあるかと思います。

会社で導入しているシステムにより、入力の仕方は様々かと思いますが、入力の際に必要となる内容の基本は、手書きの場合と同様ですので、参考にして下さい。

控除証明書がどの様なものか確認したい方は、次の記事が参考になると思います。

[関連]【令和4年分】給与所得者の扶養控除等申告書 の書き方

[関連]【令和3年分】給与所得者の扶養控除等申告書 の書き方

[関連]【令和3年分】基礎控除・配偶者控除等・所得金額調整控除申告書 の書き方

[関連]生命保険料控除証明書の見方(読み方)を画像付きで詳しく解説

[関連]地震保険料控除証明書の見方(読み方)と記載時のポイント

[関連]扶養控除等申告書とは? 提出する意味を分かりやすく解説!

目次

記入作業に入る前に

当記事は、順を追って記入できるように、順番に並べて記載してあります。

「基本情報の記入」より、順にご覧下さい。

提出義務について

年末調整において『保険料控除』を受けようとする場合に、提出することで控除を受けることができるものとされています。

保険料控除が無い方は、提出する必要はありません。

年末調整対象外の方は、この申告書は提出せず、控除証明書一式を保管し、「令和3年分 所得税の確定申告書」に控除証明書一式を添付して、令和4年3月15日までに各人で確定申告を行いましょう。

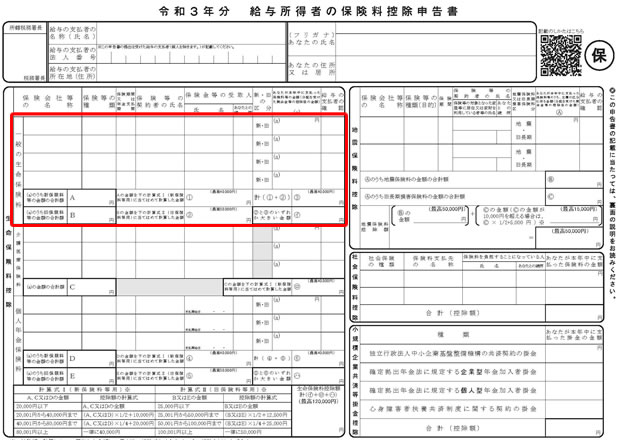

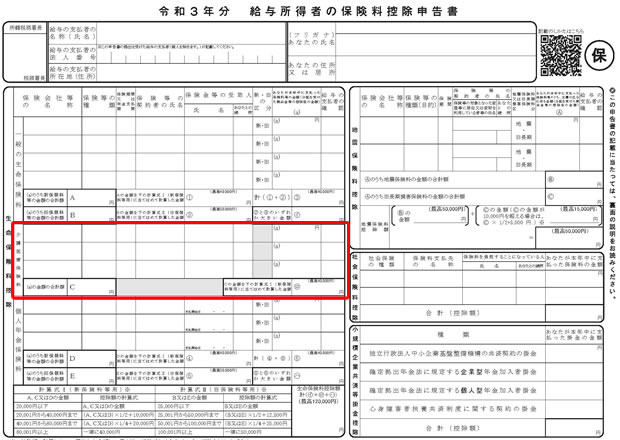

基本情報の記入

「給与所得者の保険料控除申告書」の用紙の一番上のブロックは、提出する方は全員記入が必要です。

青枠は、法人または個人事業主が記入する部分です。

※青枠の内容の説明は、割愛させて頂きます。

赤枠は、給与所得者(あなた)が記入する部分です。

- ①あなたの氏名

- 自分の名前とフリガナを記入し、名前の横に押印します。

- ②あなたの住所又は居所

- 自分の住所を記入します。

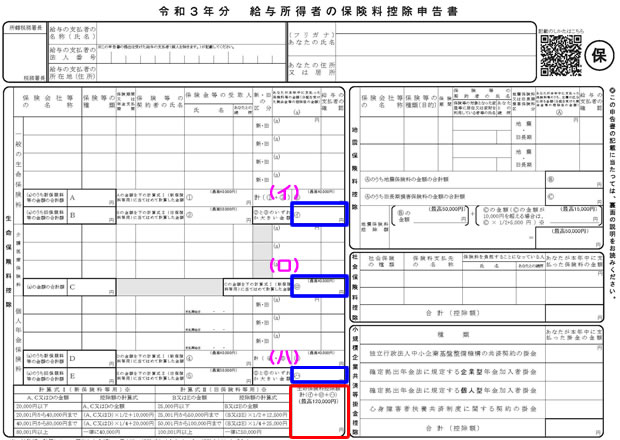

「生命保険料控除」欄の書き方

生命保険料控除は、あなたが支払ったものについて、控除が受けられます。

控除を受けるには、「控除証明書」の添付が必要です。

[記載のポイント]

「一般」・「介護」・「個人年金」の区分毎に、それぞれ4万円~5万円、合計で12万円までの所得控除限度額が設けられています。

限度額を超えて記載し、控除証明書を添付しても、無駄な努力になってしまいます。

その辺の説明も交えながら書き方の解説をして行きます。

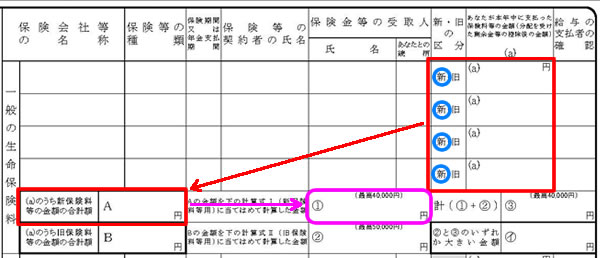

一般の生命保険料

- 記載内容について

- 「保険会等の名称」「種類」「期間」・・・と、記載する欄が並んでいます。

- 出来るだけ全て埋めた方が望ましいですが、数字と新旧の区分以外は分かる範囲で書けば良いでしょう。

- なお「保険金等の受取人」欄が、あなた又はあなたの配偶者や親族である控除証明書が対象です。

- 「新・旧の区分」欄は、「新」「旧」どちらかを○で囲みます。

- 控除証明書の見方が分からない方

- 記載する数字について、控除証明書のどこを見たら良いか分からない方は、こちらの記事を参考にして下さい。

- 「新」「旧」区分の見方が分からない方は、こちらの記事をご覧下さい。

- 効率よく記載する方法

- 大きい数字のものから記載するのがポイントです。

- 控除証明書が複数枚ある方は、数字が大きい順に控除証明書を並べてみましょう!

- この時「新制度」と「旧制度」の控除証明書がそれぞれある場合は、「新」「旧」毎に数字が大きい順に並べます。

- ※記載欄が足りないときは、用紙を継ぎ足すか内訳書を添付すればOKです。

<ポイント>

- 「旧」の控除証明書が複数枚ある場合

- 「旧」の証明書の数字の大きいものから記載します。

- 年間払込保険料の合計額が10万円を超えれば、控除額は5万円を超えますので、それ以上追加記載しても控除額は増えませんので記載終了です。

- 残りの控除証明書は使用しません。

- ※「旧制度」の控除額の最高限度額は5万円です。

- 「旧」と「新」の控除証明書が混在している場合

- 「旧」の年間払込保険料の合計額が6万円を超える場合、控除額は4万円を超えますので、「新」の控除額は記載する必要がありません。

- ※「新制度」の控除額の最高限度額は4万円です。「旧制度」で控除額が4万円を超えている場合は、それ以上「新」を追加記載しても控除額は増えません。

- 「新」の控除証明書が複数枚ある場合

- 「新」の証明書の数字の大きいものから記載します。

- 年間払込保険料の合計額が8万円を超えれば、それ以上追加記載しても控除額は増えませんので記載終了です。

- 残りの控除証明書は使用しません。

ここまでの内容で、表内の(a)の部分の数字まで記載が済みましたでしょうか?

それでは、合計欄の数字を記載して行きましょう!

- 「(a)のうち新保険料等の金額の合計額」欄

- (a)の数字のうち、区分「新」に該当する数字の合計額をA欄に記載します。

続いて右の欄に移り、①欄の記入を行います。

①欄に入る数字は、A欄に記載した数字を元に、次の表によって計算を行います。

| 新 区 分 | |

|---|---|

| 年間の払込保険料 (A欄) | 控除額 (①欄) |

| 20,000円以下 | 払込保険料(A欄)の全額 |

| 20,001円~40,000円 | 払込保険料(A欄)÷2+10,000円 |

| 40,001円~80,000円 | 払込保険料(A欄)÷4+20,000円 |

| 80,001円以上 | 一律40,000円 |

A欄の数字が8万円以上の場合、①欄は「40,000円」と記入します。

「(a)のうち旧保険料等の金額の合計額」欄

- (a)の数字のうち、区分「旧」に該当する数字の合計額をB欄に記載します。

続いて右の欄、②欄の記入を行います。

②欄に入る数字は、B欄に記載した数字を元に、次の表によって計算を行います。

| 旧 区 分 | |

|---|---|

| 年間の払込保険料 (B欄) | 控除額 (②欄) |

| 25,000円以下 | 払込保険料(B欄)の全額 |

| 25,001円~50,000円 | 払込保険料(B欄)÷2+12,500円 |

| 50,001円~100,000円 | 払込保険料(B欄)÷4+25,000円 |

| 100,001円以上 | 一律50,000円 |

B欄の数字が10万円以上の場合、②欄は「50,000円」と記入します。

続いて、①欄および②欄の合計額を③欄に記入します。

①+②=③

合計した金額が4万円を超えた場合は、③の欄は「40,000円」と記入します。

続いて②と③のうち、いずれか大きい方の数字を(イ)欄に記入して完了です。

※勤務先を対象とする団体特約により払い込んだ生命保険料の場合は除く。

※「旧」生命保険料については、一契約の保険料(分配を受けた剰余金、割戻金を差し引いた残額)が9,000円を超えるものについて、証明書類の添付又提示が必要とされています。

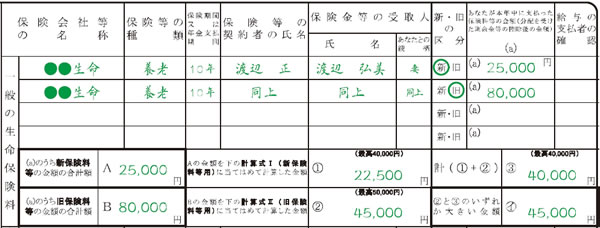

《計算例と記載のイメージ》

「新」区分の保険料の合計が25,000円、「旧」区分の保険料の合計が80,000円の場合は、次のようになります。

「新」25,000円÷2+10,000円=22,500円 ・・・ ①

「旧」80,000円÷4+25,000円=45,000円 ・・・ ②

①22,500円+②45,000円=67,500円 4万円超なので、40,000円 ・・・ ③

②45,000円>③40,000 ==> 45,000円 ・・・(イ)

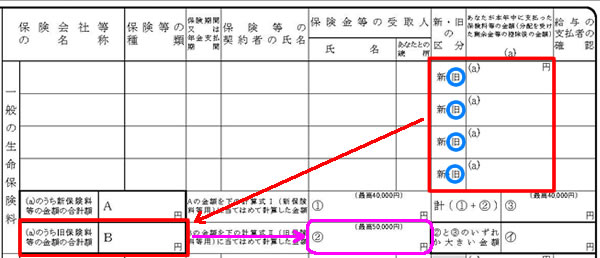

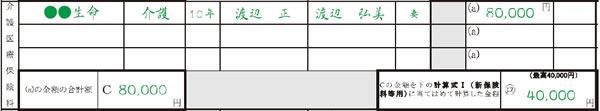

介護医療保険料

- 記載内容について

- 「保険会等の名称」「種類」「期間」・・・と、記載する欄が並んでいます。

- 出来るだけ全て埋めた方が望ましいですが、数字以外は分かる範囲で書けば良いでしょう。

- 控除証明書の見方が分からない方

- 記載する数字について、控除証明書のどこを見たら良いか分からない方は、こちらの記事を参考にして下さい。

- 効率よく記載する方法

- 大きい数字のものから記載するのがポイントです。

- 控除証明書が複数枚ある方は、数字が大きい順に控除証明書を並べてみましょう!

- ※記載欄が足りないときは、用紙を継ぎ足すか内訳書を添付すればOKです。

年間払込保険料の合計額が8万円を超えれば、それ以上追加記載しても控除額は増えませんので記載終了です。

残りの控除証明書は使用しません。

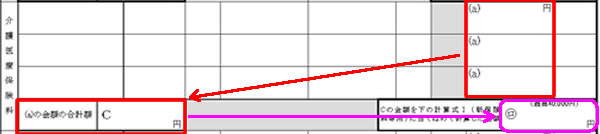

表内の(a)の数字まで記載が済みましたら、合計欄の数字を記載して行きましょう!

「(a)の金額の合計額」欄は、(a)欄に記載した介護医療保険料を合計してC欄に記載します。

続いて(ロ)欄の記入の説明を行います。

(ロ)欄に入る数字は、C欄に記載した数字を元に、次の表によって計算を行います。

| 新 区 分 | |

|---|---|

| 年間の払込保険料(C欄) | 控除額(ロ欄) |

| 20,000円以下 | 払込保険料の全額 |

| 20,001円~40,000円 | 払込保険料÷2+10,000円 |

| 40,001円~80,000円 | 払込保険料÷4+20,000円 |

| 80,001円以上 | 一律40,000円 |

C欄の数字が8万円以上の場合、(ロ)欄は「40,000円」と記入します。

※勤務先を対象とする団体特約により払い込んだ生命保険料の場合は除く。

《記載のイメージ》

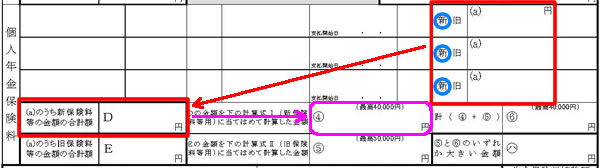

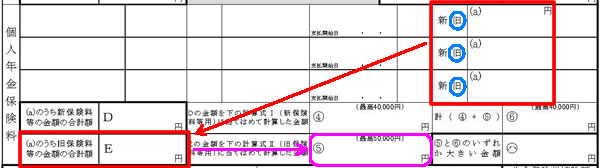

個人年金保険料

※記載や計算の方法は「一般の生命保険料」の場合と同様です。

- 記載内容について

- 「保険会等の名称」「種類」「期間」・・・と、記載する欄が並んでいます。

- 出来るだけ全て埋めた方が望ましいですが、数字と新旧の区分以外は分かる範囲で書けば良いでしょう。

- なお「保険金等の受取人」欄が、あなた又はあなたの配偶者である控除証明書が対象です。

- 「新・旧の区分」欄は、「新」「旧」どちらかを○で囲みます。

- 控除証明書の見方が分からない方

- 記載する数字について、控除証明書のどこを見たら良いか分からない方は、こちらの記事を参考にして下さい。

- 「新」「旧」区分の見方が分からない方は、こちらの記事をご覧下さい。

- 効率よく記載する方法

- 大きい数字のものから記載するのがポイントです。

- 控除証明書が複数枚ある方は、数字が大きい順に控除証明書を並べてみましょう!

- この時「新制度」と「旧制度」の控除証明書がそれぞれある場合は、「新」「旧」毎に数字が大きい順に並べます。

- ※記載欄が足りないときは、用紙を継ぎ足すか内訳書を添付すればOKです。

<ポイント>

- 「旧」の控除証明書が複数枚ある場合

- 「旧」の証明書の数字の大きいものから記載します。

- 年間払込保険料の合計額が10万円を超えれば、控除額は5万円を超えますので、それ以上追加記載しても控除額は増えませんので記載終了です。

- 残りの控除証明書は使用しません。

- ※「旧制度」の控除額の最高限度額は5万円です。

- 「旧」と「新」の控除証明書が混在している場合

- 「旧」の年間払込保険料の合計額が6万円を超える場合、控除額は4万円を超えますので、「新」の控除額は記載する必要がありません。

- ※「新制度」の控除額の最高限度額は4万円です。「旧制度」で控除額が4万円を超えている場合は、それ以上「新」を追加記載しても控除額は増えません。

- 「新」の控除証明書が複数枚ある場合

- 「新」の証明書の数字の大きいものから記載します。

- 年間払込保険料の合計額が8万円を超えれば、それ以上追加記載しても控除額は増えませんので記載終了です。

- 残りの控除証明書は使用しません。

ここまでの内容で、表内の(a)の部分の数字まで記載が済みましたでしょうか?

それでは、合計欄の数字を記載して行きましょう!

- 「(a)のうち新保険料等の金額の合計額」欄

- (a)の数字のうち、区分「新」に該当する数字の合計額をD欄に記載します。

続いて右の欄に移り、④欄の記入を行います。

④欄に入る数字は、D欄に記載した数字を元に、次の表によって計算を行います。

| 新 区 分 | |

|---|---|

| 年間の払込保険料 (D欄) | 控除額 (④欄) |

| 20,000円以下 | 払込保険料(A欄)の全額 |

| 20,001円~40,000円 | 払込保険料(A欄)÷2+10,000円 |

| 40,001円~80,000円 | 払込保険料(A欄)÷4+20,000円 |

| 80,001円以上 | 一律40,000円 |

D欄の数字が8万円以上の場合、④欄は「40,000円」と記入します。

「(a)のうち旧保険料等の金額の合計額」欄

- (a)の数字のうち、区分「旧」に該当する数字の合計額をE欄に記載します。

続いて右の欄、⑤欄の記入を行います。

⑤欄に入る数字は、E欄に記載した数字を元に、次の表によって計算を行います。

| 旧 区 分 | |

|---|---|

| 年間の払込保険料 (E欄) | 控除額 (⑤欄) |

| 25,000円以下 | 払込保険料(B欄)の全額 |

| 25,001円~50,000円 | 払込保険料(B欄)÷2+12,500円 |

| 50,001円~100,000円 | 払込保険料(B欄)÷4+25,000円 |

| 100,001円以上 | 一律50,000円 |

E欄の数字が10万円以上の場合、⑤欄は「50,000円」と記入します。

続いて、④欄および⑤欄の合計額を⑥欄に記入します。

④+⑤=⑥

合計した金額が4万円を超えた場合は、⑥の欄は「40,000円」と記入します。

続いて⑤と⑥のうち、いずれか大きい方の数字を(ハ)欄に記入して完了です。

※勤務先を対象とする団体特約により払い込んだ生命保険料の場合は除く。

※「旧」生命保険料については、一契約の保険料(分配を受けた剰余金、割戻金を差し引いた残額)が9,000円を超えるものについて、証明書類の添付又提示が必要とされています。

《計算例と記載のイメージ》

「新」区分の保険料の合計が90,000円、「旧」区分の保険料の合計が30,000円の場合は、次のようになります。

「新」90,000円 ==> 8万円超なので、40,000円 ・・・ ④

「旧」30,000円÷2+12,500円=27,500円 ・・・ ⑤

④40,000円+⑤27,500円=67,500円 4万円超なので、40,000円 ・・・ ⑥

④40,000円>⑤27,500 ==> 40,000円 ・・・(ハ)

合計欄の記載

「生命保険料控除額計」の欄は、

- 一般の生命保険料の(イ)欄

- 介護医療保険料の(ロ)欄

- 個人年金保険料の(ハ)欄

の3つの合計を記載します。

但し、合計が12万円を超える場合には、120,000と記載します。

「地震保険料控除」欄の書き方

地震保険料控除は、次の要件をすべて満たす人が控除を受けられます。

- あなた又はあなたと生計を一にする親族が所有している家屋・家財

- 常時その居住の用に供しているもの

- あなたが支払ったもの

- 記載内容について

- 「保険会等の名称」「種類」「期間」・・・と、記載する欄が並んでいます。

- 上記の要件がありますので、全ての欄を記入した方が良いでしょう。

1枚の控除証明書に、「地震保険料」と「旧長期損害保険料」の両方に数字が記載されている場合、どちらか有利な方を選択して記載しなければいけません。

- どちらか有利な方とは、単純に数字の大きい方を選べば良いわけではありません。「旧長期」は次の表の計算式によって控除額が決まるので、計算して有利な方を記載します。

- 「地震」の区分では、合計支払額5万円超で控除限度額に、「旧長期」の区分では、合計支払額2万円超で控除限度額に達します。

以上を踏まえ、控除額が一番大きくなる数字を記載します。

| 旧長期 | |

|---|---|

| 年間の払込保険料 | 控除額 |

| 10,000円以下 | 払込保険料の全額 |

| 10,001円~20,000円 | 払込保険料÷2+5,000円 |

| 20,001円以上 | 一律15,000円 |

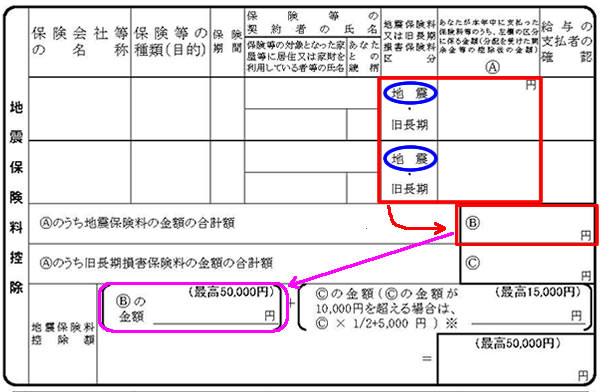

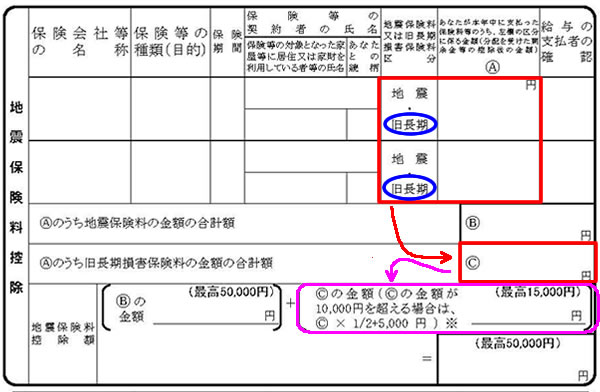

合計欄の記載方法について

(A)欄のうち、「地震」に該当するものの合計額を(B)欄に記入します。

その合計額を下段の「(B)の金額」欄(下の画像、ピンク色の枠)にも転記しますが、その金額が5万円超であれば50,000と記入します。

(A)欄のうち、「旧長期」に該当するものの合計額を(C)欄に記入します。

「最高15,000円」と書いてある欄(下の画像、ピンク色の枠)は、上記(旧長期)の表に従った数字を計算して記入します。

続いて右下の太枠欄には、それらの金額の合計を記入します。

合計額が5万円を超える様であれば、50,000を記入します。

※証明書類の交付を請求中などのため、証明書類が確認できない場合は、翌年1月末日までに提出又は提示することを条件に年末調整を行うことができます。

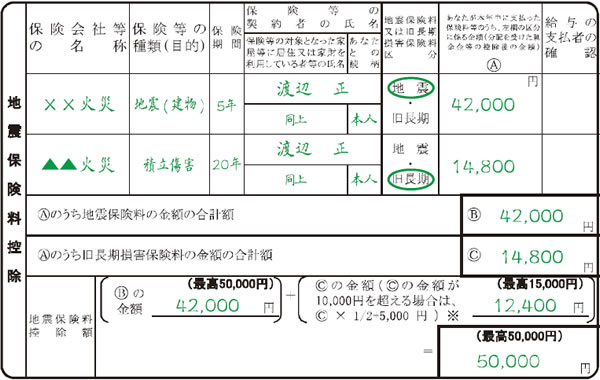

《計算例と記載のイメージ》

「地震」に該当する保険が42,000円、「旧長期」に該当する保険が14,800円の計算例です。

「地震」42,000 ・・・ ①

「旧長期」14,800円÷2+5,000円=12,400円 ・・・ ②

①42,000円+②12,400円=54,400円 ==> 5万円超なので、50,000円

「社会保険料控除」欄の書き方

「社会保険料控除」欄は、給与から天引きされた社会保険料は、記載しません。

あなたが加入している保険の他、あなたと生計を一にする親族が負担することになっている次のような保険料で、あなたが本年中に支払ったものを記載します。

- 国民健康保険の保険料や国民健康保険税

- 健康保険、雇用保険、船員保険又は農業者年金の保険料で被保険者として負担するもの

- 高齢者の医療の確保に関する法律の規定による保険料(後期高齢者医療制度の保険料)

- 介護保険法の規定による介護保険の保険料

- 国民年金の保険料や国民年金基金の加入員として負担する掛金(控除には、証明書類の添付が必要)

※記載欄が足りないときは、用紙を継ぎ足すか内訳書を添付します。

「小規模企業共済等掛金控除」欄の書き方

「小規模企業共済等掛金控除」欄は、給与から天引きされた小規模企業共済等掛金は、記載しません。

あなたが本年中に支払った次に掲げる掛金が控除の対象となります。

- 独立行政法人中小企業基盤整備機構と締結した共済契約(旧第2種共済契約を除きます。)に基づく掛金

- 確定拠出年金法に規定する企業型年金加入者掛金及び個人型年金加入者掛金

- 地方公共団体が条例の規定により実施するいわゆる心身障害者扶養共済制度で一定の要件を備えているものに基づいて支払った掛金

個人型確定拠出年金のiDeCoの掛金もここに記載します。

「保険料控除申告書」の入手先とダウンロード

「保険料控除申告書」は税務署の窓口で無料で配布していますが、国税庁のサイトからダウンロードによる入手も可能です。

申告用紙

ダウンロード版には印刷用のほか、パソコンで必要事項を入力してから印刷できるタイプの入力用PDF版があります。

国税庁公表の記載例

令和3年末 年末調整

- 令和4年分 給与所得者の扶養控除等申告書 の書き方

(令和4年の最初に給与の支払いを受ける時までに必要な書類です) - 令和3年分 給与所得者の扶養控除等申告書 の書き方

(令和3年の年末調整に必要な書類です。提出済みの書類を訂正・追記して再提出します。) - 令和3年分 基礎控除・配偶者控除等・所得金額調整控除申告書の書き方

- 令和3年分 給与所得者の保険料控除申告書 の書き方