※この書類は、令和3年末に行われる、年末調整で必要になる書類の1つです。

令和3年分の『給与所得者の扶養控除等(異動)申告書』の書き方について、ご案内します。

未婚のひとり親に対する税制上の措置及び寡婦(寡夫)控除の見直しが行われました。

令和2年分と様式が異なる点は、「特別の寡婦」「寡夫」が削除されて「ひとり親」の項目が増え、住民税に関する事項の「単身児童扶養者」の欄が無くなりました

[関連]【令和4年分】給与所得者の扶養控除等申告書 の書き方

[関連]【令和3年分】基礎控除・配偶者控除等・所得金額調整控除申告書 の書き方

[関連]【令和3年分】給与所得者の保険料控除申告書 の書き方

[関連]生命保険料控除証明書の見方を解説

[関連]地震保険料控除証明書の見方と記載時のポイント

[関連]扶養控除等申告書とは? 提出する意味を分かりやすく解説!

目次

扶養控除等申告書とは

「扶養控除等申告書」は、年末調整で必要な書類の一つであると同時に、令和3年の最初に給与の支払いを受ける時までに給与の支払者に提出することになっている書類です。

正式名称は、「給与所得者の扶養控除等(異動)申告書」。

通称「まるふ」と呼ばれています。

令和2年末になると、税務署や勤務先から「令和3分」と印刷された次の用紙が配布されます。

令和3年分については、令和3年の年末調整前に「令和3年中の所得の見積額」を記入して(訂正箇所があれば訂正して)再提出することになる書類です。

提出対象者

この用紙は、令和3年に入って最初に給与の支払いを受ける時までに、給与の支払者に提出することが原則になっています。

正社員だけでなく、パートやアルバイトの方も対象ですし、取締役などの役員報酬を得ている方も対象です。

もちろん代表者1名しかいない合同会社や株式会社の社長であっても、法人から報酬を得ていれば、記入し会社に保管しておかなければいけません。

この申告書のタイトルに「扶養」の文字が入っているので勘違いされやすいのですが、扶養者のいない独身の人であっても提出することになっています。

ただし、同時に複数箇所で働いていて給与を得ている場合には、いずれか1カ所にしか提出することが出来ないことになっています。

《参考情報》

2ヶ所以上から給与等の支給を受けていて、主たる事業所に「扶養控除等申告書」を提出しただけでは控除しきれない場合には、別の事業所に「従たる給与についての扶養控除等(異動)申告書」を提出することができます。この申告書、15年以上会計事務所で仕事をしていましたが、提出されたのを一度も見た事がありません。多くの方は確定申告を行って調整を済ませていると思います。

提出しないとどうなる?

この書類を提出しない人は、年末調整を行うことが可能な方であっても、令和3年末の年末調整を行うことが出来ません。

また、令和3年に入って給与から天引きされる源泉税については、給与所得の源泉徴収税額表の金額が高い乙欄の数字で源泉徴収をしなければいけないことになっています。

同時に複数箇所で働いて給与を得ている方は、いずれか1カ所にしか提出することが出来ませんので、提出しないことを選択した事業所では金額が高い乙欄での源泉徴収となります。

乙欄で源泉徴収された方は、翌年に1年間の給与を合算した所得税の確定申告書を提出することで、徴収され過ぎた所得税を還付してもらうことが出来ます。

令和3年分 扶養控除等申告書 の書き方

基本情報の記入

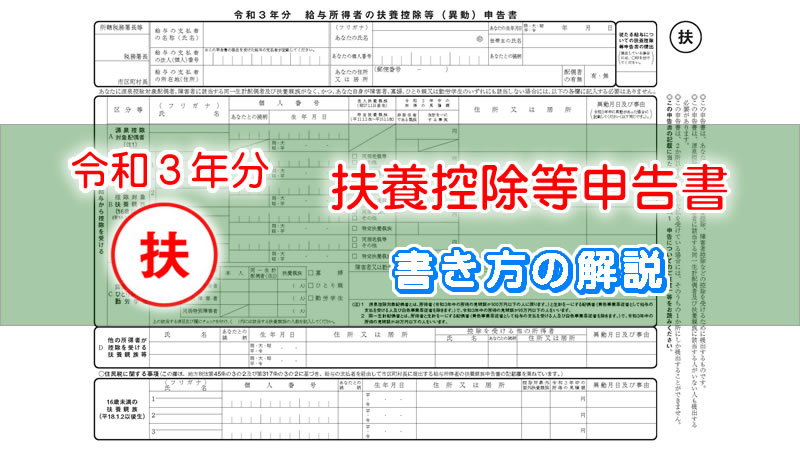

「給与所得者の扶養控除等(異動)申告書」の用紙一番上のブロックは、全員が記入を行う部分になります。

青枠は、法人または個人事業主が記入する部分です。

※青枠の内容の説明は、割愛させて頂きます。

赤枠は、給与所得者(あなた)が記入する部分です。

- 市区町村長(上記画像の左の方にある赤枠欄)

- あなたの住所地等の市区町村長を記載します。

- ①あなたの氏名

- 自分の名前とフリガナを記入し、名前の横に押印します。

- ②あなたの個人番号

- 自分のマイナンバー(個人番号)を記入します。

- ※この欄の記入については、給与支払者の指示に従って下さい。

- ③あなたの住所又は居所

- 自分の郵便番号と住所を記入します。

- ④あなたの生年月日

- 自分の生年月日を和暦で記入します。

- ⑤世帯主の氏名

- 住民票で「世帯主」になっている人の氏名を記入します。

- ⑥あなたとの続柄

- あなたから見た世帯主の続柄を、次の様に記入します。

- 世帯主があなたの場合・・・本人

- 世帯主が父親の場合・・・父

- ⑦配偶者の有無

- 配偶者の「有・無」の欄のどちらかを○で囲みます。

- ⑧従たる給与についての扶養控除等申告書の提出

- 複数から給与を受けている方(パート・アルバイト含む)が、他の勤務先に「従たる給与についての扶養控除等申告書」を提出した場合のみ、○印を付ける欄です。

扶養対象の配偶者や親族がいない方は、以上の記入で完了です。但し、あなたや同一生計の配偶者または扶養親族が障害者などに該当する場合には、この下で解説しているC欄の記載を行うと所得控除額が増えます。

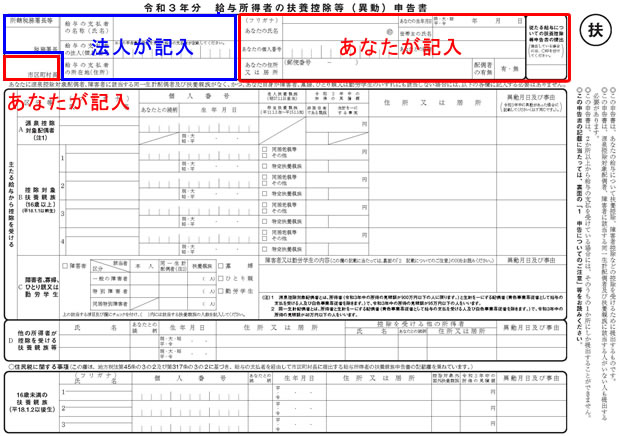

「A.源泉控除対象配偶者」欄の記入

こちらは、配偶者がいる方が対象の欄です。

2つの要件を満たす方が記入すると、控除を受けられます。

※控除対象配偶者の欄は、平成30年分より「源泉控除対象配偶者」という名称に変更され、記入条件が変わりました。

次の2つの要件を満たす方が源泉控除対象配偶者となり記入の対象です。

- 生計を一にする配偶者で、2021年1月1日から2021年12月31日の所得の見積額が95万円以下であること。(青色事業専従者として給与の支払いを受ける人などを除く)

- あなたの2021年1月1日から2021年12月31日の所得の見積額が900万円以下であること。

「生計を一にする」とは

- 同居を要件とするものではありません。

- 例えば、勤務、修学、療養等の都合上別居している場合であっても、余暇には起居を共にすることを常例としている場合や、常に生活費、学資金、療養費等の送金が行われている場合には、「生計を一にする」ものとして取り扱われます。

- ①氏名

- 年間所得の見積額が95万円以下の、生計を一にする配偶者の名前とフリガナを記入します。

- ②個人番号

- 配偶者のマイナンバー(個人番号)を記入します。

- ※この欄の記入については、給与支払者の指示に従って下さい。

- ③生年月日

- 配偶者の生年月日を和暦で記入します。

- ④令和3年中の所得の見積額

- 配偶者の令和3年1月1日~12月31日迄の見積所得額を記入します。

- ⑤非居住者である親族

- 配偶者が、国内に住居を有せず、かつ、現在まで引き続いて1年以上国内に居所を有しない場合に○を付けます。

- 別途、親族関係書類および、送金関係書類の添付が必要です。詳細を確認したい方はこちらの20ページ「国外居住親族」をご覧下さい。

- ⑥住所又は居所

- 配偶者の住所を記入します。あなたと同居している場合には「同上」で構いません。

- ⑦異動月日及び事由

- 令和3年中に変更があった場合に記入する欄です。

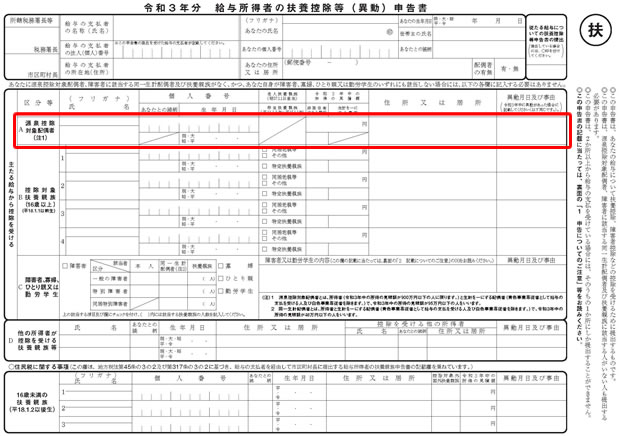

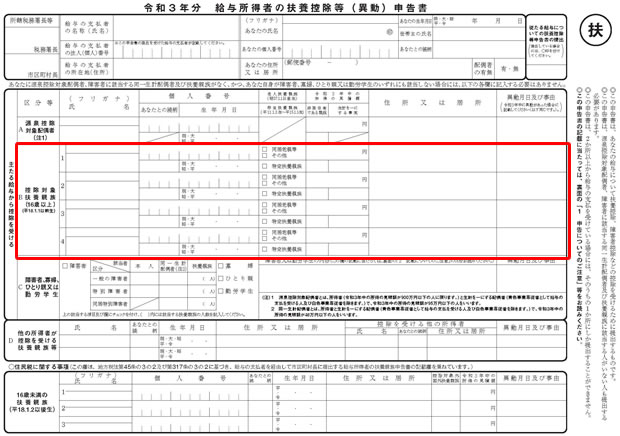

「B.控除対象扶養親族」欄の記入

こちらの欄は、所得者と生計を一にする16歳以上の、一定の条件に該当する方がいる場合に記入すると控除が受けられます。

※扶養親族の範囲の詳細については、こちらの16ページ「扶養親族」をご覧下さい。

次の要件に条件に該当する方が記入の対象です。

- 平成18年1月1日以前に生まれた、16歳以上

- あなたと生計を一にする、親族(6親等以内の血族と3親等以内の姻族)・里子・養護老人

- 合計所得金額が48万円以下

※配偶者、青色事業専従者として給与の支払を受ける人及び白色事業専従者は除かれます。

- ①氏名

- 16歳以上(平成18年1月1日以前生まれ)の子供や親等の扶養親族の名前とフリガナを記入します。

- ②個人番号

- 扶養親族のマイナンバー(個人番号)を記入します。

- ※この欄の記入については、給与支払者の指示に従って下さい。

- ③あなたとの続柄

- 扶養親族の続柄を記入します。(子・父・母・祖父・祖母など)

- ④生年月日

- 扶養親族の生年月日を和暦で記載します。

- ⑤老人扶養親族

- 扶養親族が、年齢70歳以上(昭和27年1月1日以前生まれ)の場合にチェックを付けます。

- 同居を常況としており、あなた又はあなたの配偶者の直径尊属の人に該当する場合には「同居老親等」にチェック。それ以外の場合は「その他」にチェック。

- ⑥特定扶養親族

- 扶養親族が、年齢19歳以上23歳未満(平成11年1月2日~平成15年1月1日生まれ)の場合にチェックを付けます。

- ⑦令和3年中の所得の見積額

- 扶養親族の令和3年1月1日~12月31日迄の所得の見積額を記入します。

- 所得の見積額が48万円を超える場合には、控除対象扶養親族に該当しないので、記載しても扶養控除は受けられません。

- ⑧非居住者である親族

- 扶養親族が、国内に住居を有せず、かつ、現在まで引き続いて1年以上国内に居所を有しない場合に○を付けます。

- 別途、親族関係書類および、送金関係書類の添付が必要です。詳細を確認したい方はこちらの20ページ「国外居住親族」をご覧下さい。

- ⑨生計を一にする事実

- 別居の場合に記入する欄です。令和3年中に送金した合計額を記入します。

- ⑩住所又は居所

- 扶養親族の住所を記入します。あなたと同居している場合には「同上」で構いません。

- ⑪異動月日及び事由

- 令和3年中に変更があった場合に記入する欄です。

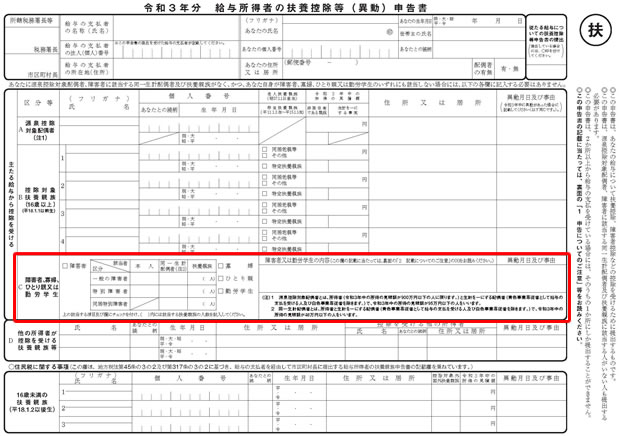

「C.障害者、寡婦、ひとり親又は勤労学生」欄の記入

こちらの欄は、「障害者、寡婦、ひとり親、勤労学生」に該当する方がいる場合に記入すると、控除が受けられます。

- ①障害者

- 障害者がいる場合には、□マークにチェックを付け、表の該当する欄にもチェックを付けて、()内には人数を記入します。

- 一般の障害者に該当するか、特別障害者に該当するかは、非常に細かく分かれておりますので、こちらの17~18ページをご覧下さい。

- ②寡婦

- 次の何れかに該当する人のうち、令和3年中の所得の見積額が500万円以下、かつその人と事実上の婚姻関係と同様の事情にあると認められる者がいない人は、寡婦控除が受けられますので、チェックを付けます。

- ①夫と離婚した後、婚姻していない人で、扶養親族がいる人

- ②夫と死別した後、婚姻していない人、または夫の生死の明らかでない人

- 詳しくは、こちらの18ページの「寡婦」

- をご覧下さい。

- ③ひとり親

- 所得者本人が現に婚姻をしていない人、または配偶者の生死の明らかでない人で、次の①~③の何れにも該当していない場合は、ひとり親の控除が受けられるのでチェックを付けます。

- ①その人と生計を一にする子を有する(細かな条件があるので、詳しくはこちらの19ページの「ひとり親」をご覧下さい)

- ②合計所得金額が500万円以下

- ③その人と事実上婚姻関係と同様の事情にあると認められる人がいない

- ④勤労学生

- あなたが勤労学生に該当している方は、チェックを付けます。

- 詳しくはこちらの19ページの「勤労学生」をご覧下さい。

- ⑤障害者または勤労学生の内容

- 障害者(特別障害者)の場合は、障害の状態または交付を受けている手帳の種類、障害の等級などを記入します。

- さらに、同一生計配偶者や扶養親族の場合には、氏名・個人番号(給与支払者の指示に従う)・住所または居所・生年月日・あなたとの続柄・令和3年中の所得の見積額等も記入します。

- 勤労学生の場合は、学校名・入学年月日・令和3年中の所得の見積額を記入します。

- 詳しくは、こちらの2ページ目、2(8)をご覧下さい。

- ⑥異動月日及び事由

- 令和3年中に変更があった場合に記入する欄です。

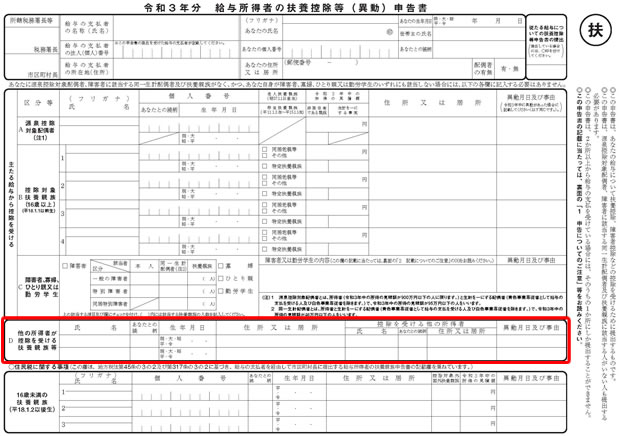

「D.他の所得者が控除を受ける扶養親族等」の欄

こちらの欄は、夫婦共働きで扶養親族がいる場合などの時に記入します。

例えば、その夫婦の子供は、どちらの扶養親族にもなれます。

しかし、夫と妻の両方で控除を受けることは出来ませんので、扶養親族としなかった側が記入します。

- ①氏名

- 他の所得者が控除を受けている扶養親族の名前とフリガナを記入します。

- ②あなたとの続柄

- あなたから見た扶養親族の続柄を記入します。

- ③生年月日

- 扶養親族の生年月日を和暦で記入します。

- ④住所又は居所

- 扶養親族の住所を記入します。あなたと同居している場合は「同上」で構いません。

- ⑤控除を受ける他の所得者

- 控除を受けている所得者の、氏名・あなたから見た続柄・住所又は居所を記入します。

- ⑥異動月日及び事由

- 令和3年中に変更があった場合に記入する欄です。

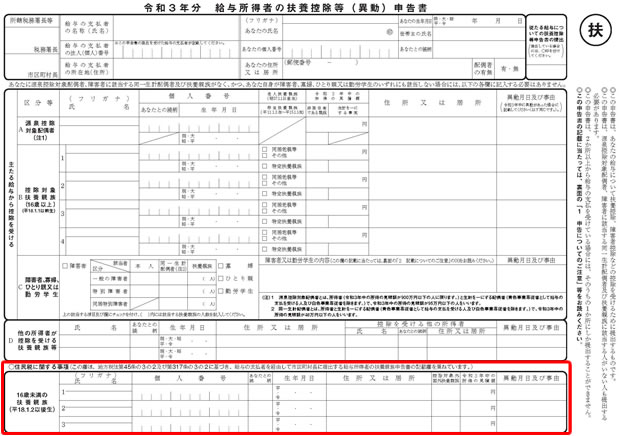

「16歳未満の扶養親族」欄の記入

16歳未満(平成18年1月2日以後生まれ)の扶養親族がいる場合に記載する欄です。

- ①氏名

- 16歳未満(平成18年1月2日以後生まれ)の扶養親族の名前とフリガナを記入します。

- ②個人番号

- 16歳未満の扶養親族のマイナンバー(個人番号)を記入します。

- 但し、この欄の記入については、給与支払者の指示に従って下さい。

- ③あなたとの続柄

- あなたから見た16歳未満の扶養親族の続柄を記入します。

- ④生年月日

- 16歳未満の扶養親族の生年月日を和暦で記入します。

- ⑤住所又は居所

- 16歳未満の扶養親族の住所を記入します。あなたと同居の場合は「同上」で構いません。

- ⑥控除対象外国外扶養親族

- 16歳未満の扶養親族が、海外留学などをしている場合に○を記入します。

- ⑦令和3年中の所得の見積額

- 16歳未満の扶養親族の、令和3年1月1日~12月31日迄の所得の見積額を記入します。

- ⑧異動月日及び事由

- 令和3年中に変更があった場合に記入する欄です。

「扶養控除等申告書」の入手先とダウンロード

「扶養控除等申告書」は税務署の窓口で無料で配布していますが、国税庁のサイトからダウンロードによる入手も可能です。

申告用紙

ダウンロード版には印刷用のほか、パソコンで必要事項を入力してから印刷できるタイプのPDF版があります。

入力用のPDFは、会社記入部分を入力後、

- 印刷して社員に渡し、記入押印して提出してもらう

- PDFファイルのまま社員に渡し、記入→印刷→押印して提出してもらう

といった利用が可能ですので、会社の実情に合わせて都合の良い方を選ぶと良いでしょう。

国税庁公表の記載例

令和3年末 年末調整

- 令和4年分 給与所得者の扶養控除等申告書 の書き方

(令和4年の最初に給与の支払いを受ける時までに必要な書類です) - 令和3年分 給与所得者の扶養控除等申告書 の書き方

(令和3年の年末調整に必要な書類です。提出済みの書類を訂正・追記して再提出します。) - 令和3年分 基礎控除・配偶者控除等・所得金額調整控除申告書の書き方

- 令和3年分 給与所得者の保険料控除申告書 の書き方