今回は、地震保険料控除証明書のどこを見て申告書に記載したら良いのか、見方や組み合わせ方をご案内します。

なお、今回の記事は年末調整を中心に記載しますが、控除証明書の見方については、所得税の確定申告も同様ですので参考にして下さい。

[関連]生命保険料控除証明書の見方(読み方)を画像付きで詳しく解説

[関連]【令和3年分】給与所得者の保険料控除申告書 の書き方

[関連]【令和2年分】基礎控除・配偶者控除等・所得金額調整控除申告書 の書き方

[関連]【令和2年分】給与所得者の扶養控除等申告書 の書き方

[関連]【令和3年分】給与所得者の扶養控除等申告書 の書き方

[関連]扶養控除等申告書とは? 提出する意味を分かりやすく解説!

目次

地震保険料控除証明書は2区分ある

「地震保険料控除の証明書」の名前で届く証明書には、

- 地震

- 旧長期

という2区分があります。

1枚の控除証明書にいずれか1区分しか無い場合と、両方記載がある場合があります。

区分によって控除できる額が異なるので、申告書へは区分を分けて記載し計算する仕組みになっています。

「地震」の区分に該当するものは、5万円まで控除。

「旧長期」に該当するものは、1万5千円(支払額としては2万円)までの控除。

合わせて最高5万円の控除が受けられる仕組みになっています。

1枚の申告書に2区分の記載がある場合は、どちらか有利な方を採用して良い事になっています。

単純に申告額が大きい方の数字を書けば有利かと言うと、そうではありません。

申告書に記載する組み合わせ方によっては、損してしまう場合があるので注意が必要です。

控除証明書の見方とポイント

実際の「地震保険料控除証明書」を見てみましょう。

「地震」区分のみの場合

上の画像の①~③は、3枚の「地震保険料控除証明書」です。

ピンク枠で囲った「保険種類」は、3枚とも「地震保険」の記載が入っています。

②は、丁寧に「区分」の記載があり「地震(旧長期には該当しません)」と書かれています。

申告書に記載する数字は、いずれも緑枠で囲った部分です。

名称はそれぞれ異なり、

①は「控除対象保険料」 ②は「本年控除対象保険料」 ③は「保険料」

と書かれていますが、「単位が円」でそれらしい数字は1つしかありません。

殆どの「地震保険料控除証明書」は、申告額については探せばすぐに分かると思います。

「地震」「旧長期」2区分の記載がある場合

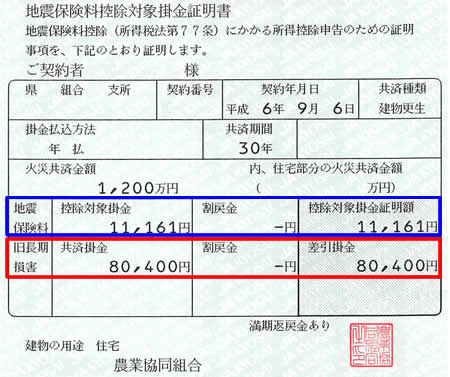

次の控除証明書は、1枚の控除証明書に「地震」と「旧長期」の両方の記載があります。

青枠が「地震」の区分の保険料で、申告に使う金額は、11,161円。

赤枠が「旧長期」の区分の保険料で、申告に使う金額は、80,400円。

この様に1枚の「地震保険料控除証明書」に2区分の記載がある場合は、どちらか有利な方だけしか申告書に記載する事が出来ません。

この場合どちらが有利かと言いますと、申告書に記載して所得控除を受けられる金額は、

[地震]11,161円

[旧長期]15,000円(80,400円÷2+5,000=45,200円 但し上限15,000円)

よって、得な方は[旧長期]80,400円を採用するということになります。

「地震」「旧長期」2区分の記載がある証明書が2枚ある場合

今度は、「地震」「旧長期」の2区分の記載がある地震保険料控除証明書が2枚あった場合の例についてご紹介します。

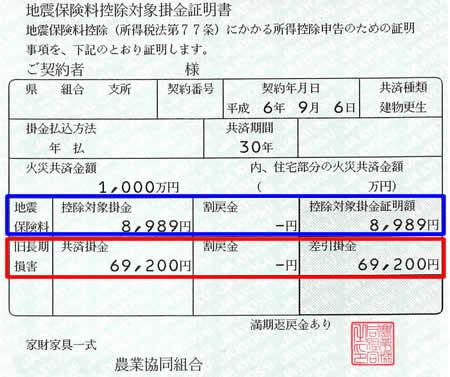

まず、次の控除証明書について、上で紹介したのと同様に確認してみましょう。

この控除証明書が1枚だけの場合、申告書に記載して所得控除を受けられる金額は、

[地震]8,989円

[旧長期]15,000円(69,200円÷2+5,000=39,600円 但し上限15,000円)

よって、得な方は[旧長期]60,200円を採用するということになります。

本題に入ります。

この控除証明書と、上記 (「地震」「旧長期」2区分の記載がある場合) の控除証明書が2枚ある場合を考えてみましょう。

それぞれ単独の控除証明書であれば、[旧長期]の区分の数字を採用するのがお得なのですが、どちらも1枚の控除証明書だけで[旧長期]の枠は控除額の上限に達してしまいます。

よってもう片方の控除証明書は、[地震]の区分の数字を採用した方が控除額が増えることになります。

この時にお得になる方は、[地震]の区分の数字が少しでも大きい額の方だと気付きましたか?

<結論>

[旧長期]の区分の枠には、数字の少ない69,200円の「地震保険料控除証明書」を使います。

[地震]の区分の枠には、数字の大きい11,161円の「地震保険料控除証明書」を使います。

控除額は合わせて、26,161円(11,161円+15,000円)になります。

間違えて逆に書いてしまうと、控除額が23,989円に減ってしまいます。

この様な事に注意して書くのがポイントです。

まとめ

経理の人が申告内容と控除証明書をしっかりチェックして、誤りに気付いて訂正してくれれば良いのですが、年末調整はとても時間がかかり手間のかかる作業です。

経理の人も遅い時間まで作業をしていて疲れている状態で、「いちいち修正していられない! 申告書に書いてある数字で計算してしまえ~!!」

とされてしまう可能性もありますよ。

損をしてしまうことが無い様に、申告書には正しく記入する事が大切です。

令和3年末 年末調整

- 令和4年分 給与所得者の扶養控除等申告書 の書き方

(令和4年の最初に給与の支払いを受ける時までに必要な書類です) - 令和3年分 給与所得者の扶養控除等申告書 の書き方

(令和3年の年末調整に必要な書類です。提出済みの書類を訂正・追記して再提出します。) - 令和3年分 基礎控除・配偶者控除等・所得金額調整控除申告書の書き方

- 令和3年分 給与所得者の保険料控除申告書 の書き方