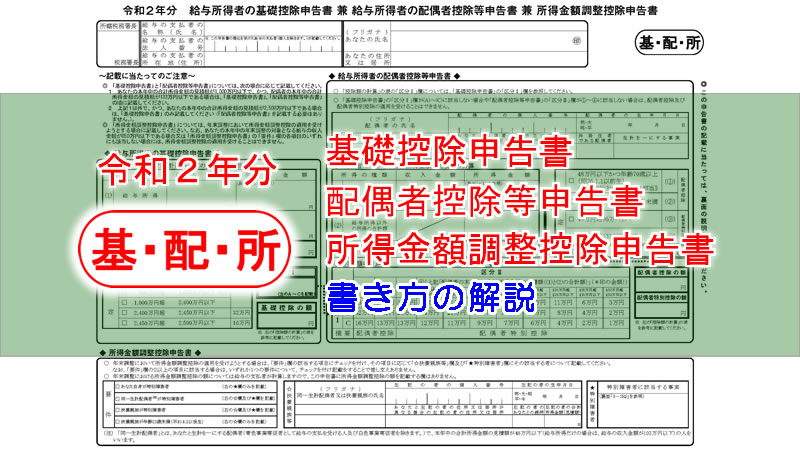

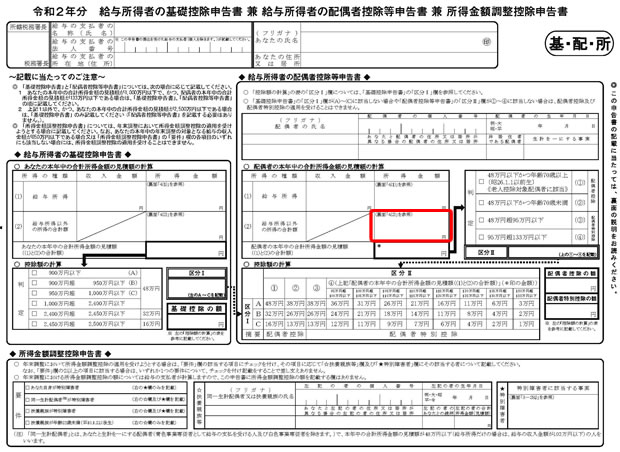

「令和2年分 給与所得者の基礎控除申告書 兼 配偶者控除等申告書 兼 所得金額調整控除申告書」 の書き方について解説します。

↓↓↓ 令和3年分の書き方は、こちらです ↓↓↓

この申告書は、あなたの本年中の合計所得金額の見積額が2,500万円以下の場合に記入して提出します。

つまり、この申告書は殆どの人が提出の対象になると思います。

昨年、新様式になったばかりの「配偶者控除等申告書」に手が加えられ、今年から新たな様式に変更になりました。

基礎控除の額が、

- 48万円に引き上げられた

- 高所得者は減額

そして、

- 年収850万円以上で、23歳未満や特別障害の扶養親族、本人が特別障害の場合は控除額を増やす

という変更によるものです。

ただえさえ分かりにくい申告書に、ここまで長い名前を付けるとは...。(-_-)

それでは、書き方について解説して行きましょう!

[関連]年末調整手続きの電子化は義務? 変わる部分やメリットとは

[関連]【令和2年分】給与所得者の扶養控除等申告書 の書き方

[関連]【令和3年分】給与所得者の扶養控除等申告書 の書き方

[関連]【令和2年分】給与所得者の保険料控除申告書 の書き方

[関連]生命保険料控除証明書の見方を解説

[関連]地震保険料控除証明書の見方と記載時のポイント

[関連]扶養控除等申告書とは? 提出する意味を分かりやすく解説!

目次

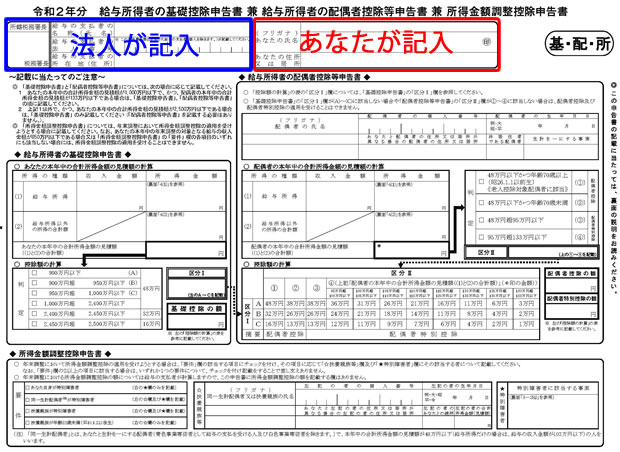

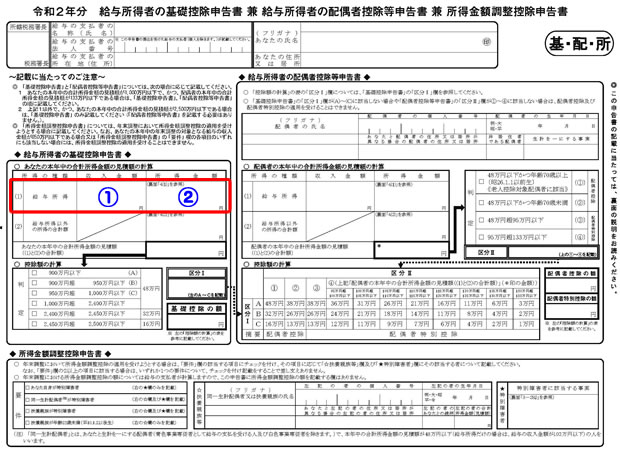

「基本情報」の記入

青枠は、法人または個人事業主が記入する部分です。

※青枠の内容の説明は、割愛させて頂きます。

赤枠は、給与所得者(あなた)が記入する部分です。

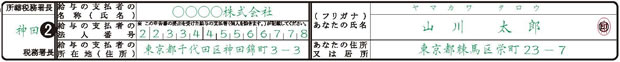

- ①あなたの氏名

- 自分の名前とフリガナを記入し、名前の横に押印します。

- ②あなたの住所又は居所

- 自分の住所または居所を記入します。

《記入のイメージ》

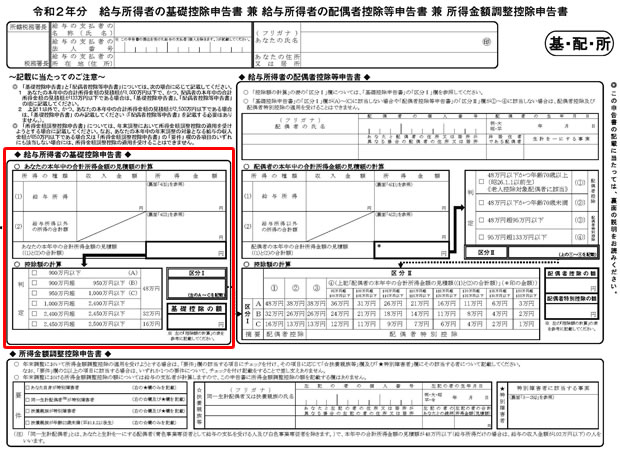

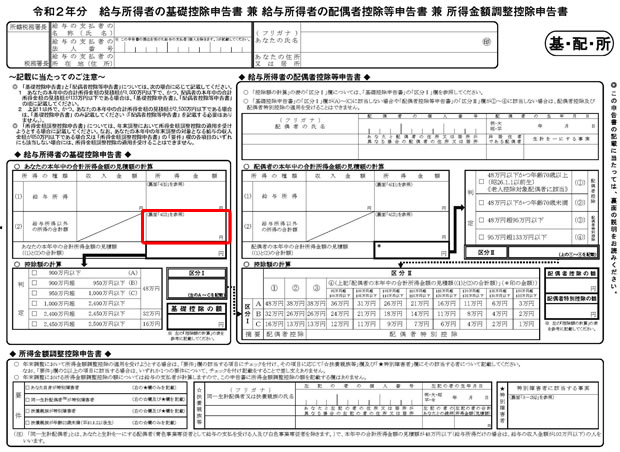

「基礎控除申告書」の記入

「給与所得者の基礎控除申告書」欄は、基礎控除の額および配偶者控除を受ける場合の判定区分を求める欄です。

あなたの本年中の合計所得金額の見積額が、2,500万円以下の場合に記入します。

「給与所得」欄

あなたの令和2年中の給与について記入する欄です。

給与を2カ所以上から受けている場合には、その合計額を記入します。

- ①給与所得の行の「収入金額」欄

- 源泉徴収票や給与明細書等を参考にして見積もった、令和2年中(2020年1月1日~2020年12月31日)の「収入金額」を記載します。(非課税分の交通費は含めません)

- ②給与所得の行の「所得金額」欄

- 給与の「収入金額」から「所得控除額」を引いた金額を記入します。

- 《方法1》「令和2年分の年末調整等のための給与所得控除後の給与等の金額の表」を参照して、該当する「給与等の金額(給与収入金額)」の行の「給与所得控除後の給与等の金額」の数字を転記する。

- 《方法2》下の表により計算して求めた『「所得金額」欄に記入する金額』の数字を記載する。

- ★給与の収入金額が850万円を超える場合の「所得金額」欄

- ●あなた自身や同一生計配偶者または扶養親族が特別障害者の場合と、23歳未満の扶養親族がいる場合(要件は下の図参照)は、上記で求めた所得金額から、次の数字が減額されます。

- (給与の収入金額(1,000万円を超える場合は1,000万円)-850万円)×10%

- この控除の適用を受ける方は、下段にある「所得金額調整控除申告書」の記入が必要です。

- ●あなたの公的年金等に係る雑所得がある場合は、上記で求めた所得金額から、次の数字が減額されます。

- 給与所得控除後の給与等の金額(※)-公的年金等に係る雑所得の金額(※)-10万円

- ※10万円を超える場合は、10万円

- 詳しくは申告書裏面の右下【所得金額調整控除の額の計算方法】の欄、または記載例をご覧下さい。

| 収入金額(a) | 「所得金額」欄に記入する金額 |

|---|---|

| 550,999円以下 | 0円 |

| 551,000円以上 1,618,999円以下 | 収入金額(a)-550,000円 |

| 1,619,000円以上 1,619,999円以下 | 1,069,000円 |

| 1,620,000円以上 1,621,999円以下 | 1,070,000円 |

| 1,622,000円以上 1,623,999円以下 | 1,072,000円 |

| 1,624,000円以上 1,627,999円以下 | 1,074,000円 |

| 1,628,000円以上 1,799,999円以下 | 収入金額(a)÷4=(B) (B)の千円未満切捨てた額×2.4+100,000 |

| 1,800,000円以上 3,599,999円以下 | 収入金額(a)÷4=(B) (B)の千円未満切捨てた額×2.8-80,000 |

| 3,600,000円以上 6,599,999円以下 | 収入金額(a)÷4=(B) (B)の千円未満切捨てた額×3.2-440,000 |

| 6,600,000円以上 8,499,999円以下 | 収入金額(a)×90%-1,100,000円 |

| 8,500,000円以上 | 収入金額(a)-1,950,000円 |

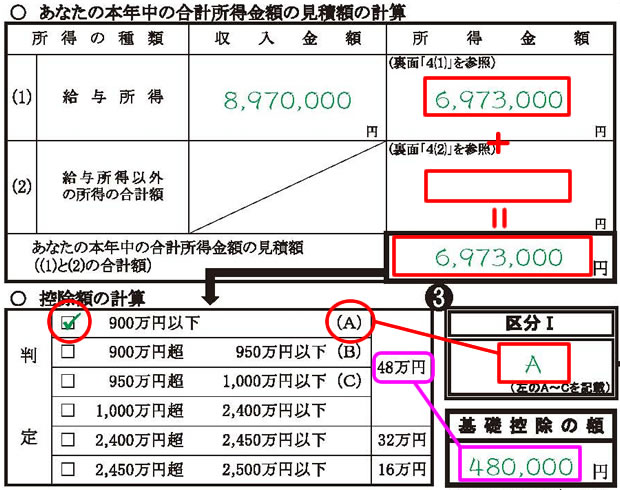

《計算例と記入のイメージ》

あなたの給与の収入金額が8,970,000円で、23歳未満の扶養親族がいる場合の所得金額の計算は次のようになります。

8,970,000円-1,950,000円=7,020,000円 ・・・①

(8,970,000円-8,500,000円)×10%=47,000円 ・・・②

①-②=6,973,000円(所得金額)

「給与所得以外の所得合計額」欄

事業所得・雑所得(国民年金,厚生年金など)・配当所得・不動産所得・退職所得、譲渡所得、山林所得、一時所得など、給与所得以外の所得がある方は、それらの所得の合計額を記入します。

「給与所得以外の所得の種類等」はこちらに詳しく掲載されています。

「合計所得金額の見積額」と「基礎控除の額」

給与所得と給与所得以外の所得の合計を計算して、「区分の判定」および「基礎控除の額」を記入します。

《記入例》

所得の合計が6,973,000円の場合の例です。

「控除額の計算」の欄で、900万円以下にチェックマーク。

900万円の区分は、Aと書いてあるので、右側の「区分I」欄には、Aを記入。

900万円の判定は、48万円と書いてあるので、「基礎控除の額」欄に、480,000と記入。

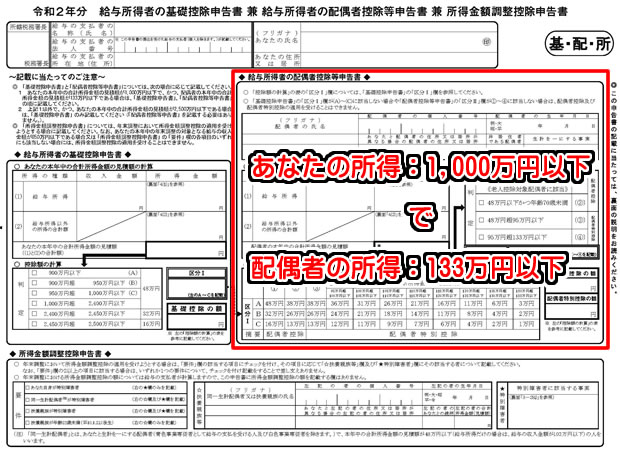

「配偶者控除申告書」の記入

「配偶者控除申告書」の欄は、

- あなたの合計所得金額が、1,000万円以下

- 配偶者の合計所得金額が、133万円以下

の場合に、配偶者について記入します。

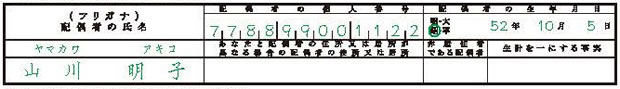

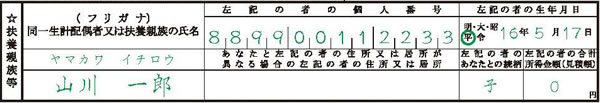

配偶者の基本情報

配偶者の名前とフリガナ、配偶者の生年月日は、必ず記入します。

その他については、以下を参考に記入して下さい。

- ①配偶者の個人番号

- 記入は、給与支払者の指示に従って下さい。

- ②配偶者の住所又は居所

- あなたと配偶者の住所または居所が異なる場合に、配偶者の住所または居所を記入します。

- ③非居住者である配偶者

- 配偶者が非居住者である場合には、○印を付けます。

- ④生計を一にする事実

- 送金額等を記入します。

- 親族関係書類および送金関係書類の添付等が必要です。

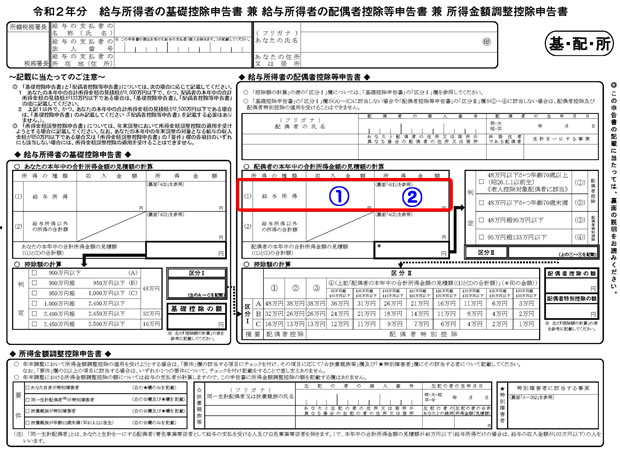

配偶者の「給与所得」欄

配偶者の令和2年中の給与について記入する欄です。

給与を2カ所以上から受けている場合には、その合計額を記入します。

①給与所得の行の「収入金額」欄

- 源泉徴収票や給与明細書等を参考にして見積もった、令和2年中(2020年1月1日~2020年12月31日)の「収入金額」を記載します。(非課税分の交通費は含めません)

- ②給与所得の行の「所得金額」欄

- 給与の「収入金額」から「所得控除額」を引いた金額を記入します。

- 《方法1》「令和2年分の年末調整等のための給与所得控除後の給与等の金額の表」を参照して、該当する「給与等の金額(給与収入金額)」の行の「給与所得控除後の給与等の金額」の数字を転記する。

- 《方法2》下の表により計算して求めた『「所得金額」欄に記入する金額』の数字を記載する。

| 収入金額(a) | 「所得金額」欄に記入する金額 |

|---|---|

| 550,999円以下 | 0円 |

| 551,000円以上 1,618,999円以下 | 収入金額(a)-550,000円 |

| 1,619,000円以上 1,619,999円以下 | 1,069,000円 |

| 1,620,000円以上 1,621,999円以下 | 1,070,000円 |

| 1,622,000円以上 1,623,999円以下 | 1,072,000円 |

| 1,624,000円以上 1,627,999円以下 | 1,074,000円 |

| 1,628,000円以上 1,799,999円以下 | 収入金額(a)÷4=(B) (B)の千円未満切捨てた額×2.4+100,000 |

| 1,800,000円以上 3,599,999円以下 | 収入金額(a)÷4=(B) (B)の千円未満切捨てた額×2.8-80,000 |

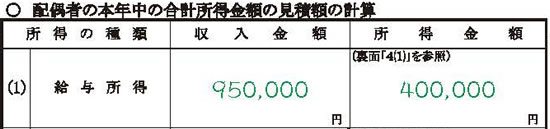

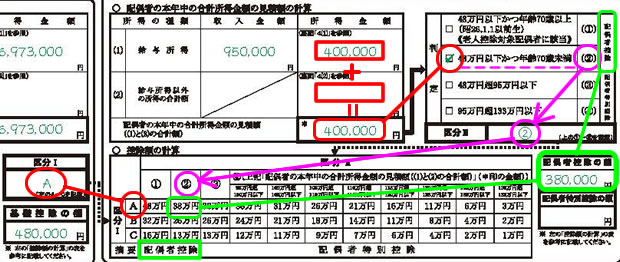

《計算例と記入のイメージ》

配偶者の給与の収入金額が950,000円の場合は、次のようになります。

950,000円-550,000円=400,000円

配偶者の「給与所得以外の所得合計額」欄

事業所得・雑所得(国民年金,厚生年金など)・配当所得・不動産所得・退職所得、譲渡所得、山林所得、一時所得など、給与所得以外の所得がある方は、それらの所得の合計額を記入します。

「給与所得以外の所得の種類等」はこちらに詳しく掲載されています。

「配偶者控除の額」または「配偶者特別控除の額」欄

配偶者の給与所得と、給与所得以外の所得を合算して「配偶者の合計所得金額の見積額」を算出したら、控除額を算出します。

《記入のイメージ》

この例では、「配偶者の合計所得金額の見積額」が400,000円、配偶者の年齢は70歳未満、の条件で記載してあります。

- 「あなた」の部分で求めた、区分Ⅰが「A」

- 配偶者の部分で、所得金額および年齢から求めた、区分Ⅱが「②」

- 表から、区分Ⅰの「A」と、区分Ⅱの「②」(配偶者控除)の交点で、38万円と出ました。

- 区分Ⅱの②の区分けは「配偶者控除」なので、「配偶者控除の額」の欄に380,000と記載します。

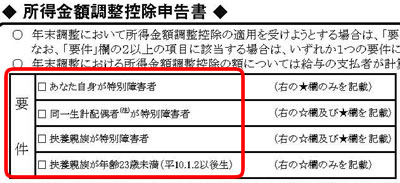

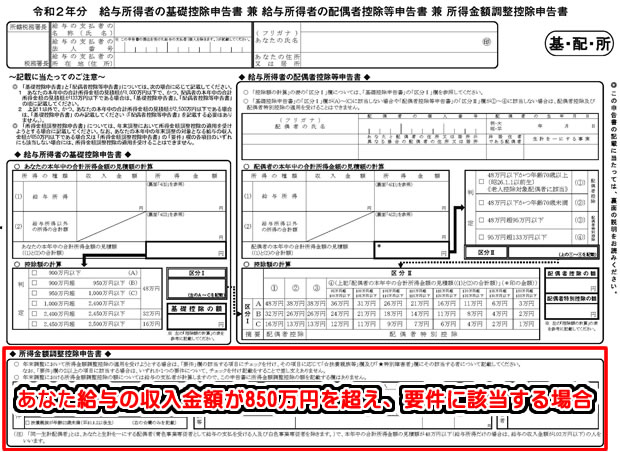

所得金額調整控除申告書

「所得金額調整控除」は、あなたの給与の収入金額が850万円を超える場合で、4つの要件に該当する人を有する場合に、あなたの給与所得の金額から15万円を限度として、給与所得の金額から控除するというものです。

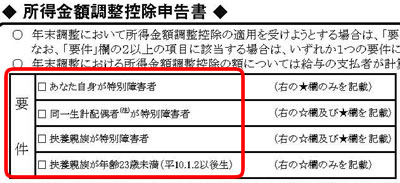

次の4つの要件何れかに該当し、控除の適用を受けようとする場合に記入します。

要件

4つの要件とは、

- あなた自身が特別障害者

- 同一生計配偶者が特別障害者

- 扶養親族が特別障害者

- 扶養親族が年齢23歳未満(平成10年1月2日以後生)

4つの要件のうち、2以上の項目に該当する場合は、いずれか1つの要件についてチェックを付けて、右側に記載の必要事項を記入します。

扶養親族等

上図の例の様に、要件に該当する人に関する内容の必要事項を記入して下さい。

例には、住所の記載がありませんが、あなたと住所または居所が異なる場合は記入します。

個人番号の記入については、給与支払者の指示に従って下さい。

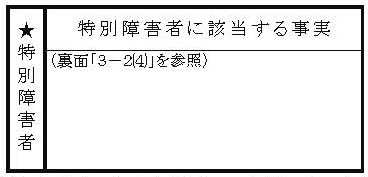

特別障害者

「特別障害者に該当する事実」欄は、要件に該当する人の

- 障害の状態又は交付を受けている手帳などの、種類と交付年月日

- 障害の程度(障害の等級)

などの特別障害者に該当する事実を記載します。

※「扶養控除(異動)申告書」に記載している特別障害者と同一である場合は、「扶養控除等申告書のとおり」との記載でOKです。

「申告書」の入手先とダウンロード

「給与所得者の基礎控除申告書 兼 配偶者控除等申告書 兼 所得金額調整控除申告書」は税務署の窓口で無料で配布していますが、国税庁のサイトからダウンロードによる入手も可能です。

申告用紙

ダウンロード版には印刷用のほか、パソコンで必要事項を入力してから印刷できるタイプには、PDF版とExcel版があります。

※申告書の名称が長いので、略称でリンクをかけました。

令和3年末 年末調整

- 令和4年分 給与所得者の扶養控除等申告書 の書き方

(令和4年の最初に給与の支払いを受ける時までに必要な書類です) - 令和3年分 給与所得者の扶養控除等申告書 の書き方

(令和3年の年末調整に必要な書類です。提出済みの書類を訂正・追記して再提出します。) - 令和3年分 基礎控除・配偶者控除等・所得金額調整控除申告書の書き方

- 令和3年分 給与所得者の保険料控除申告書 の書き方