目次

給与支払報告書について

給与支払報告書は、市区町村に提出する書類です。

市区町村はこの書類を元に、給与所得者の給与の額等を把握し、住民税の金額を決定します。給与や賞与等を支払った事業者(法人・個人を問わず)は、平成30年1月31日(水曜日)までに提出する必要があります。

給与支払報告書には、「個人別明細書」と「総括表」があります。

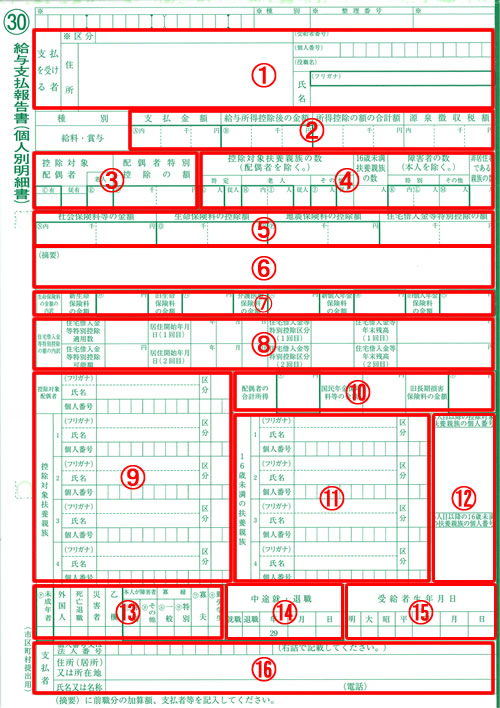

給与支払報告書(個人別明細書)

給与所得者の氏名・住所・生年月日・給与の金額・保険料控除等の各種所得控除の金額が記載される用紙です。記載内容は源泉徴収票と同じなので、各市区町村や税務署等で配られている書類は3枚ないしは4枚の複写の紙が使われています。

給与支払報告書(総括表)

事業所全体の個人別明細書をまとめた表紙となるものです。その事業者の受給者総人数や報告人数等を記載し、提出する市区町村の数だけ総括表を作成しす。

給与支払報告書の提出対象者

前年1年間の間に、給与を支払った人全員提出の対象です。

退職した人は、給与の支払金額が30万円を超える場合に提出義務が生じます。

給与支払報告書の書き方

配布用紙で提出する場合の書き方についてご案内致します。

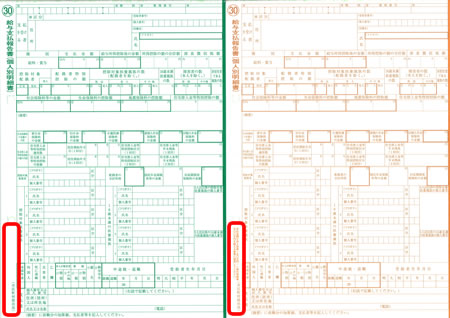

用紙は2種類

用紙は、各市区町村や税務署等の窓口で、複写式の用紙が配布されています。

前年に提出したことのある各市区町村がある場合は、毎年10月末~11月末頃に郵送で送られます。

配布されている用紙は、緑色とオレンジ色の2種類があります。

見た目の違いは、用紙の色と赤枠で囲ってある部分の記載内容の違いです。

用紙の使い分けは、給与の支払金額によって異なります。

右側、オレンジ色の用紙(4枚複写)は、

- 法人役員 : 150万円を超える者

- 一般受給者 : 500万円を超える者

この条件に当てはまらない場合は、左側の緑色の用紙(3枚複写)を使います。

これらの用紙、何が異なるかと言うと、「税務署提出用の源泉徴収票」が付いているか否かです。

書き方

- ①「支払を受ける者」

- 給与受給者の情報を記入します。この時、マイナンバーの記載も忘れずに!

- ※受給者に交付する源泉徴収票には、マイナンバーは記載しません。

- ②「支払金額」~「源泉徴収税額」

- 平成29年分の所得税源泉徴収簿で年末調整をした結果を記入します。

- ③「控除対象配偶者」~「配偶者特別控除の額」

- 配偶者控除の対象となる配偶者がいる場合は「有」欄に、いない場合は「無」欄に○を記入します。控除対象配偶者が70歳以上の場合は、「老人」欄にも○を記入します。配偶者特別控除額がある場合は記入します。

- ④「控除対象扶養親族の数」~「非居住者である親族の数」

- 1. 「特定」(G)欄 : 特定扶養親族(19歳から22歳)の数を記入。(参考:「(G)欄の右の欄」は、従たる給与等の支払者が、自己が支払う給与等から控除した特定扶養親族の数を記入)

- 2.「老人」(H)欄 : (I)欄のうち、同居している人数を記入。

- 3.「老人」(I)欄 : 老人扶養親族に該当する人数を記入。(参考:「(I)欄の右の欄」には、従たる給与等の支払者が、自己が支払う給与等から控除した老人扶養親族の数を記入)

- 4.「その他」(J)欄 : 控除対象のうち一般扶養者(16歳から18歳、23歳から69歳)の人数を記入。

- 5.「16歳未満扶養親族の数」欄 : 16歳未満(平成 14 年 1 月 2 日以後に生まれた方)の扶養親族の人数を記入。

- 6.「障害者」特別(K)欄 : (L)欄のうち、同居している方の人数を記入。(本人を除く)

- 7.「障害者」特別(L)欄 : 控除対象配偶者や扶養親族が特別障害者である場合のその人数を記入。(本人を除く)

- 8.「障害者」その他(M)欄 : 特別障害者以外の障害者の人数を記入。(本人を除く)

- 9.「非居住者である親族の数」欄 : 控除対象の扶養者のうち非居住者がいる場合および16歳未満の扶養親族で国内に住所を有しない人の人数を記入。

- ⑤「社会保険料等の金額」~「住宅借入金等特別控除の額」

- 1.社会保険料の控除額を記入。

- 2.生命保険料の控除額を記入。

- 3.地震保険料の控除額を記入。

- 4.住宅借入金等特別控除額を記入。

- ⑥「(摘要)」

- 1.前職分を含めて年末調整する場合は、その支払者の所在地、名称、退職年月日、支払金額、源泉徴収税額、社会保険料を記入。

- 2.控除対象扶養親族又は 16 歳未満の扶養親族が5人以上いる場合には、5人目以降の控除対象扶養親族又は 16 歳未満の扶養親族の氏名を記載します。この時、氏名の前に括弧書きの数字を付し、⑫に記載するマイナンバー(個人番号)と対応関係が分かる様にします。

- 3.この他にも記載内容がありますので、詳細は国税庁の給与支払報告書の書き方の7ページをご覧ください。

- ⑦「生命保険料の金額の内訳」~「旧個人年金保険料の金額」

- 支払金額を記入します。

- ⑧ 「住宅借入金等特別控除の額の内訳」

- ⑤で記入した、住宅借入金に関する詳細を記入します。

- ⑨「控除対象配偶者」~「控除対象扶養親族」

- 1. 控除対象配偶者欄 : ③で控除対象配偶者を有とした場合、控除対象配偶者の氏名・フリガナ・マイナンバー(個人番号)を記入。

- 2. 控除対象扶養親族欄 : ④で控除対象扶養親族について記入した場合、控除対象扶養親族の氏名・フリガナ・マイナンバー(個人番号)を記入。

- 3.区分欄 : 控除対象配偶者又は控除対象扶養親族が非居住者である場合には、区分の欄に○を付します。

- ⑩「配偶者の合計所得」~「旧長期損害保険料の金額」

- 1. 「配偶者の合計所得」欄 : 配偶者に所得がある場合、その金額を記入。

- 2. 「国民年金保険料等の金額」欄 : 国民年金保険料等を支払っている場合、その金額を記入。

- 3. 「旧長期損害保険料の金額」欄 : 旧長期損害保険料を支払っている場合、その金額を記入。

- ⑪「16歳未満の扶養親族」

- 16歳未満の扶養親族がいる場合、控除対象配偶者の氏名・フリガナ・マイナンバー(個人番号)を記入。

- 16歳未満の扶養親族が国内に住所を有しない方である場合には、区分の欄に○を付します。

- ⑫「5人目以降の控除対象扶養親族の個人番号」~「5人目以降の16歳未満の扶養親族の個人番号」

- 控除対象扶養親族が5人以上いる場合には、5人目以降の控除対象扶養親族のマイナンバー(個人番号)を記載します。

- マイナンバー(個人番号)の前には「(摘要)」欄で氏名の前に記載した括弧書きの数字を付し、「(摘要)」欄に記載した氏名との対応関係が分かる様にします。

- ※受給者に交付する源泉徴収票には、マイナンバーは記載しません。

- ⑬「未成年者」~「勤労学生」

- 本人が該当する欄に○を記入します。

- ⑭「中途就・退職」

- その年に就・退職があった場合には、「就職・退職」のいずれかに○を記入し、月日を記入。

- ⑮受給者生年月日

- 「明・大・昭・平」のいずれかに○を記入し、年月日を記入します。

- ⑯支払者

- 支払者情報を記入します。

- ゴム印を用いる場合は、複写分も押印する。

給与支払報告書の提出期限

給与支払報告書の提出期限は、翌年の1月31日となっています。

※31日が土日祝日と重なる年の場合には、2月に入ってからの平日となります。

2018年の提出期限は、1月31日(水曜日)迄です。

給与支払報告書の提出先

給与支払報告書の提出先は、該当する給与受給者毎に異なります。

具体的には、該当する給与受給者が1月1日に居住している市区町村に提出します。

給与受給者と書きましたが、代表者1人だけの場合等の役員報酬も該当しますので提出を忘れない様にご留意下さい。

給与支払報告書の提出方法

郵送で提出

給与支払報告書(個人別明細書)は、まず提出する市区町村毎に分けます。

提出する市区町村毎に、次の順で並べて提出します。

- 総括表

- 個人別明細書(特別徴収分、1人につき2部)

- 普通徴収切替理由書(兼仕切紙)

- 個人別明細書(普通徴収分、1人につき2部)

※まとめたい場合は、クリップなど手で外せるものを使用します

概ねこの順ですが、各市区町村毎に異なる内容ですので、詳細は各市区町村の資料をご確認下さい。

eLTAXで提出

eLTAXを用いて電子的に提出する方法もあり、PCdeskを用いたり市販されている対応ソフトを用いる方法があります。

PCdeskを用いた方法は、次のページに説明が掲載されていますので参考にして下さい。

光ディスク等による提出

初めて提出する場合は予め承認申請書の提出が必要です。